|

DOI: 10.25136/2409-8647.2022.1.36261

Дата направления статьи в редакцию:

10-08-2021

Дата публикации:

03-04-2022

Аннотация:

Предметом исследования статьи является система налогообложения физических лиц. Представлен обзор литературы о ее содержании и авторское видение. Автором выявлены факторы, влияющие на налогообложение физических лиц. Представлен подробный теоретический обзор классических и современных принципов построения системы налогообложения, а также их преломление в контексте обложения населения. Особое внимание в исследовании уделяется тенденциям, на базе которых должно строится налогообложение физических лиц. В результате представлена авторская четырехуровневая группа принципов построения системы налогообложения населения. Кроме того, проанализированы возможные подходы к организации системы налогообложения физических лиц. Научная новизна настоящего исследования состоит в формировании иерархически выстроенной системы принципов построения и функционирования системы налогообложения физических лиц, включающей базовые, классические, современные и специфические принципы. Указанная иерархия принципов налогообложения определена в зависимости от степени их детализации и отношения ко всей системе или отдельным ее элементам. Определено, что система налогообложения физических лиц представляется как дуалистичная, логически встроенная, с одной стороны, в национальную налоговую систему, с другой стороны, в национальную социальную политику совокупность иерархии принципов налогообложения, интегрированных в законодательно установленные правила налогообложения.

Ключевые слова:

системность, подоходный налог, имущественный налог, принципы налогообложения, справедливость, равенство налогообложения, правила налогообложения, налогоплательщик, социальная политика, адресность налогов

Abstract: The subject of the article is the system of taxation of individuals. A review of the literature on its content and the author's vision is presented. The author identifies the factors affecting the taxation of individuals. A detailed theoretical overview of the classical and modern principles of the taxation system is presented, as well as their refraction in the context of taxation of the population. Special attention in the study is paid to the trends on the basis of which the taxation of individuals should be based. As a result, the author presents a four-level group of principles for building a system of taxation of the population. In addition, possible approaches to the organization of the taxation system of individuals are analyzed. The scientific novelty of this study consists in the formation of a hierarchically structured system of principles for the construction and functioning of the taxation system of individuals, including basic, classical, modern and specific principles. The specified hierarchy of taxation principles is determined depending on the degree of their detail and relation to the entire system or its individual elements. It is determined that the system of taxation of individuals is presented as a dualistic, logically integrated, on the one hand, into the national tax system, on the other hand, into the national social policy, a set of hierarchy of taxation principles integrated into the legally established rules of taxation.

Keywords: consistency, income tax, property tax, principles of taxation, justice, equality of taxation, taxation rules, taxpayer, social policy, targeting taxes

Введение

В современном мире налоги на доходы, имущество и расходы, взимаемые с граждан в прямой и непрямой формах, не могут рассматриваться как фискальные инструменты, обеспечивающие доход только для государства. Хотя эти налоги выполняют свои фискальные функции, они должны одновременно соответствовать требованиям социальной справедливости. Подоходные налоги и налоги на богатство необходимо рассматривать с точки зрения социального аспекта в дополнение к их фискальным аспектам, а в некоторых ситуациях следует отметить обязательное использование налогов на богатство и расходы исходя из принципов установления социального государства [1].

Налоговая детерминанта оказывает прямое влияние на жизнь конкретного индивидуума и становление общества в целом, вот почему формирование целостной системы налогообложения населения представляет собой важнейший элемент всей налоговой системы страны.

Теоретический генезис системы налогообложения населения

Согласно Большому Российскому энциклопедическому словарю, система представляет собой множество элементов, находящихся в отношениях и связях друг с другом, которое образует определённую целостность, единство [2]. В экономической литературе понятие системы, как правило, связывают с налогообложением в целом, характеризуя налоговую систему в национальном аспекте. Исследований, дающих сущностное представление системе налогообложения населения, крайне ограниченное количество. Большинство ученых либо рассматривают в качестве преимущественного налог на доходы физических лиц и предпринимательства (Изотова О.А., Фиронова В.П., Хорошунова А.С., Маслов А.А., Юмаев М.М., Жверанцева М.С., Волохов С.П.), именуя его как самостоятельную систему подоходного налогообложения (Шлянкевич С.В.), либо простую совокупность налогов, взимаемых с населения (Тюрина Ю.Г.).

Баматалиев А.-В.Б. отметил, что системность налогообложения формируется согласованием экономики и ее доходности как базовых условий и основ процесса налогообложения, ориентированных на бюджетные потребности [3].

Захарова А.В. определила налоги с населения как особую подсистему в рамках единой налоговой системы государства, включающую подоходный, поимущественные и другие налоги и сборы, по которым физические лица являются плательщиками по закону, а также прямые и косвенные налоги, которые в процессе потребления товаров и услуг перелагаются с юридических лиц на налогоплательщиков-граждан [4]. Аналогичной позиции придерживается Тотикова Т.Е., которая включает в данную систему единые налоги, признавая их фактически налогами на доходы [5]. Представленный подход демонстрирует взаимосвязь подоходного, имущественного и обложения потребления, но при этом не учитывает внутреннего единства структуры налогов, входящих в единую систему.

В данном аспекте более импонирует подход Лобановой Е.В., которая рассматривает взаимосвязанную систему налогов, взимаемых с физических лиц, исходя из их сущности, функций, принципов, форм и методов взимания. Автор рассматривает все элементы налогов с учетом единства их экономической сути, принципов и механизмов взимания в рамках требований к системе налогообложения физических лиц в целом [6]. Однако сама трактовка налоговой системы физических лиц Лобановой Е.В. весьма узка и не учитывает всей функциональной специфики налогов: «Налоговая система физических лиц представляет собой составную часть совокупности налогов, установленных государством, а также форм и методов их взимания с граждан». В более поздних исследованиях Шмелева Ю.Д. система налогообложения населения расширена до социальных платежей [7].

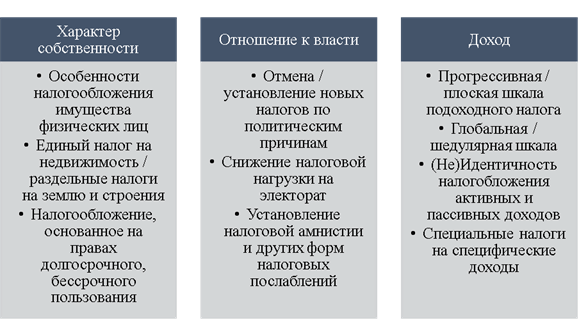

Следует обратить внимание и на такой важный аспект, как принадлежность системы налогообложения физических лиц. В отличие от классической налоговой системы, частью которой она является, система налогообложения населения является важным структурным элементом социальной структуры России, а потому она имеет двойственный характер и соответственные особенности построения. Как отмечает Чернышова М.В., социальная структура общества представляет собой объективно обусловленную стратификацию, подразделение на большие и малые группы и общности его членов, различающихся особым статусом и положением в системе внутренних и внешних общественных отношений [8]. Причем эти взаимоотношения не ограничиваются только социальными аспектами, согласно сформированному мнению ученых, они определяются политическими, культурными, и что важно для настоящего исследования, экономическими рамками. Более того, в любой структуре современного общества наиболее четко проявляется его экономическая структура, классовое разделение, являющееся одним из краеугольных камней в реализации справедливого налогообложения. Характер же отношений в рамках социальной структуры непосредственно влияет на формирование системы налогообложения физических лиц (рисунок 1).

Источник: составлено автором.

Рисунок 1 – Факторы, влияющие на налогообложение физических лиц

Принципы построения системы налогообложения физических лиц

Для формирования авторского комплексного подхода к трактованию системы налогообложения физических лиц необходимо определить ее теоретический базис – закладываемые принципы построения такой системы. Позиции ученых в данном аспекте неоднородны, однако большинство из них построены еще на классических принципах Адама Смита (Исследование о природе и причинах богатства народов, 1776 г.), постулирующих общие основы формирования налоговой системы. Важно отметить, что исторический фактор определил ориентацию принципов Смита, в первую очередь, на население, что обусловлено структурным составом категорий налогоплательщиков 18го века. Эти основные принципы были описаны следующим образом:

1. Каждый налогоплательщик должен вносить свой вклад в доход государства в одинаковой степени (принцип справедливости). Данный принцип является наиболее дискуссионным, так как его буквальное толкование не говорит о приоритетном выборе между прогрессивной или пропорциональной формами налогообложения. В экономической литературе отмечается, что сам Адам Смит был сторонником фиксированного (пропорционального) налога. С другой стороны, принцип справедливости не отрицает возможной диверсификации налоговой ставки.

2. Каждый налогоплательщик должен быть уверен, сколько налогов ему придется заплатить (принцип определенности). По мнению Адама Смита, это правило имеет огромное значение при построении рациональной налоговой системы. Налоговая безопасность граждан во многом лежит в основе демократической жизни и государственного устройства. Он указал на определенность как на одну из важнейших особенностей налоговой системы. Уверенность в том, сколько налогов должно быть уплачено, часто определяет общее состояние и оценку налоговой системы, способствует выстраиванию грамотных налоговых отношений между государством и населением. Адам Смит настаивал на том, что правительство должно заранее знать объем доходов, которые оно может собрать, и время, за которое оно может мобилизовать эти доходы. Что касается налогоплательщиков, то четкое понимание ими суммы налога, сроков и способов его уплаты налога приносит людям уверенность в своих обязательствах, способствует планированию своих расходов и осознанию плательщиками, что налог – это объективная необходимость, а не штраф. Именно по данной причине принцип определенности следует воспринимать как один из главенствующих при формировании оптимальной системы налогообложения физических лиц.

3. Каждый налог должен быть собран в то время и в том порядке, который наиболее подходит для налогоплательщика (принцип удобства). Адам Смит показывает, что реализация принципа удобства крайне важна для всех участников налоговых отношений: для налогоплательщика, который сможет вовремя и наиболее удобным способом заплатить налоги, для налоговых органов, которые получают возможность вовремя собирать налоги. Например, налог с продаж (налог на добавленную стоимость и иные формы косвенных налогов), уплаченный на любой товар, включен в цену, и потребитель не чувствует, когда он платит налог (хотя и является носителем, а не плательщиком налога). В то же время правительство способно эффективно собирать налог без какой-либо возможности уклонения от его уплаты. Третий принцип, сформированный А. Смитом, делает эффективное налоговое администрирование неотъемлемым элементом системы налогообложения физических лиц, обеспечивающим государственный контроль за налоговой дисциплиной и наполняемость бюджета.

4. Каждый налог должен возвратиться обществу в стоимости, аналогичной стоимости налога, взимаемого с общества (принцип экономии). Идеальной была бы ситуация, при которой та же самая сумма, которая была собрана, возвращается в общество, однако это означало бы отсутствие административных расходов на сборы налоговых платежей, что представляется невозможным. Вместе с тем, чем ниже административные издержки государства, тем лучше для налоговой системы. Четвертый из канонов Смита может быть истолкован как лежащий в основе акцента, который многие экономисты делают на налоговой системе, не мешающей принятию рыночных решений, а также на более очевидной необходимости избегать излишней сложности ее построения и коррупции. Указанный принцип представляет собой административный «фарватер», ведь именно отсутствие экономии налогов является одной из основных причин отказа в установлении новых налогов (как правило социально целесообразных, но экономически неэффективных), взимаемых с населения. Неслучайно, начиная с 1999 года в Российской Федерации наблюдается планомерное сокращение количества фискальных платежей (в том числе отменены налог на наследование или дарение, налог с продаж, налог на содержание жилищного фонда и объектов социально-культурной сферы, признан неэффективным эксперимент по введению единого налога на недвижимость).

Упомянутые выше принципы являются классикой налоговой науки и «аксиомами» налоговой политики любого государства. Несмотря на то, что они были представлены в 1776 году, они все еще имеют очень большое значение, поскольку представляют собой основы любой эффективной налоговой системы. Тем не менее, учитывая сложный характер экономических отношений, развитие техники и технологий, структурные изменения в обществе, полагаем необходимым расширение состава принципов построения системы налогообложения физических лиц. Обзор литературы по рассматриваемой проблематике позволил выделить несколько новых подходов к построению эффективной системы налогообложения.

В отличие от А. Смита немецкий экономист А. Вагнер исходил из теории коллективных потребностей, сформулировав 4 группы принципов, в которые объединены девять правил налогообложения (таблица 1).

Таблица 1 – Принципы налогообложения А. Вагнера

|

№ п/п

|

Группа принципов

|

Правила налогообложения

|

|

1

|

Финансовые

|

Достаточность налогообложения

|

|

Эластичность, мобильность

|

|

2

|

Экономические и хозяйственные

|

правильный выбор источника налогообложения (доход или капитал)

|

|

Рациональность построения системы налогов (последствия и условия их предложения)

|

|

3

|

Этические (принципы справедливости)

|

Универсальность налогообложения

|

|

Единообразие налогообложения

|

|

4

|

Принципы налогового администрирования

|

Определенность налогообложения

|

|

Удобство уплаты налогов

|

|

Минимизация расходов на администрирование

|

Источник: составлено автором по данным [9].

Наиболее значимой отечественной научной работой, посвященной принципам налогообложения, является труд «Опыт теории налогов» Н.И. Тургенева [10], который развил классические принципы налогообложения А. Смита (справедливости, равного распределения налогов между всеми гражданами в соответствии с их доходами, определенность и удобство взимания налога, сокращение издержек, взимание налога с чистого дохода).

В исследовании Ричарда Треша «Общественные финансы» отмечается, что современные экономисты выделяют пять экономических целей налоговой политики [11]:

1. Простота администрирования и соблюдения налоговых требований налогоплательщиками.

2. Сведение к минимуму безвозвратных потерь.

3. Содействие долгосрочному экономическому росту.

4. Сохранение гибкости налогообложения.

5. Уважение общественных норм справедливости.

Первая цель имеет приоритет: если налог не соответствует обеим частям этой цели, он просто не будет использоваться. Отчасти данная цель перекликается с принципом удобства Адама Смита, но полностью ему не соответствует. Под простотой администрирования понимается способность налоговых органов легко и экономично собирать налоги при незначительных административных издержках. Под простотой соблюдения требований налогоплательщиками понимается способность налогоплательщиков понимать налоговый кодекс и платить причитающиеся налоги с минимальными усилиями, ведением учета и затратами. Эти два понятия тесно связаны, поскольку налогоплательщики должны иметь возможность и желание платить налоги, чтобы их можно было легко собрать. Важно отметить, что приоритизация частей первой цели может существенно различаться в зависимости от уровня социально-экономического развития страны. Например, простота администрирования, как правило, не является серьезной проблемой для налоговых органов развитых стран мира (большинство налогов в которых взимаются достаточно легко и с низкими административными издержками). Необходимость достижения первой цели объясняет, почему менее развитые страны полагаются в основном на косвенное налогообложение и налоги, взимаемые с бизнеса, а не на налоги с личных доходов граждан и налоги на богатство для увеличения доходов (более подробно вопрос соотношения прямого и косвенного налогообложения будет рассмотрен нами позднее). В частности, подоходный налог не может эффективно использоваться, если значительная часть населения не умеет читать или писать. Напротив, соблюдение требований налогоплательщиками является настолько важным вопросом для некоторых государств и отдельных налогов, что, как правило, это является приоритетом при установлении элементов фискальных платежей и механизма их уплаты. Так, принимаемые Российской Федерацией налоговые меры по легализации фриланса в форме налога на самозанятых в полной мере соответствуют указанной цели - они основаны на принципах добровольности декларирования доходов, удобства ведения учета и уплаты налога.

Вторая и третья цели относятся к обеспечению эффективности налогообложения: вторая - к статической эффективности, а третья - к динамической эффективности. Что касается статической эффективности, отметим, что покупатели и продавцы должны сталкиваться с одинаковыми рыночными ценами, чтобы достичь паретто-оптимальных условий. Налоги искажают рынки, вбивая клин между ценами, с которыми сталкиваются покупатели и продавцы, тем самым порождая безвозвратные потери эффективности.

Четвертая цель гибкости системы налогообложения обычно связана с достижением макроэкономической стабильности. Налоги выступают главным инструментом фискальной политики, по этой причине они должны быть достаточно гибкими, чтобы их можно было увеличивать или уменьшать по мере необходимости для сглаживания негативных последствий экономического цикла. В современной экономической литературе данный принцип трактуется также как принцип эластичности, согласно которому система налогообложения должна быть построена таким образом, чтобы при необходимости дополнительных финансовых ресурсов для реализации социально-экономических функций государства эти ресурсы могли быть мобилизованы без каких-либо дополнительных затрат на их сбор. В данном контексте подоходный налог представляет собой один из лучших примеров эластичного налога.

Конечная цель, призывающая к справедливости в налогообложении, - это напоминание о том, что налоги должны соответствовать этическим и социальным нормам общества в его стремлении к конечным результатам и справедливости бизнес-процессов. Она в целом соответствует принципу справедливости А. Смита. Отметим, что, как правило, справедливость характеризуется только как конечный результат налоговой политики по двум причинам. Во-первых, погоня за справедливостью является фундаментальной проблемой для рыночной экономики, которую невозможно устранить и на настоящий момент нет ни одного сколь угодно верного исследования в данной области. Во-вторых, другие цели налоговой справедливости либо менее убедительны, либо неприменимы в благоприятных экономических условиях. В частности, статические и динамические цели эффективности, хотя и очень важны для разработки новых налогов, как правило, являются второстепенными, основное же внимание уделяется достигаемому при этом результату (конечной цели).

Интересный подход к формированию принципов построения налоговой системы представил в своих исследованиях американский ученый Пейтон Янг [12, 13]. Он предложил следующие шесть принципов в качестве основы для справедливой налоговой системы:

1. Принцип согласованности. Смысл этого принципа заключается в том, чтобы люди не могли изменить свои налоговые обязательства, просто присоединившись к разным подгруппам. Таким образом, он удовлетворяет требованию коалиционной стабильности для решения кооперативных игр. Полагаем, наличие данного принципа является обязательным в разрабатываемой теории построения оптимальной системы налогообложения физических лиц. Янг ошибочно предполагал, что принцип согласованности автоматически соблюдается, если налог взимается с физических лиц, поскольку различные подгруппы или коалиции налогоплательщиков не могут изменить индивидуальные налоговые обязательства. В условиях сложно дифференцированных налоговых систем при наличии различного рода специальных налоговых режимов коалиция физических лиц позволяет различным образом снижать налоговую нагрузку, например применение схем договорных отношений (с работой по найму или по гражданско-правовым договорам), с формированием ИП и без него и т.п.

2. Монотонность. Данный принцип трактуется автором в мягкой и жесткой формах. Жесткая форма такова: если правительство вынуждено увеличить общие налоговые поступления, тогда налоговые обязательства каждого должны возрасти. Мягкая версия состоит в том, что если общие налоговые поступления увеличиваются, то налоговые обязательства физических лиц не могут уменьшаться. Принцип монотонности отражает дух платежеспособности, а именно, что все налогоплательщики участвуют в этой игре вместе. Таким образом, принцип монотонности отвергает установление повышенной налоговой нагрузки для отдельных категорий физических лиц. Справедливо оценивая рациональность распределения налоговой нагрузки на граждан, тем не менее нельзя однозначно согласиться с принципом монотонности, так как изначально несправедливые условия формирования дохода приводят к необходимости дифференцированного подхода к налогообложению.

3. Принцип составления. Другими словами, общество должно придерживаться того метода налогообложения, который оно считает справедливым. Этому принципу удовлетворяют дополнительные налоги, которые увеличивают дополнительный доход, требуя от налогоплательщиков уплаты дополнительного процента от их существующих налоговых обязательств.

4 и 5. Принципы горизонтальной и вертикальной справедливости. Первый гласит, что два человека с равной полезностью до налогообложения должны иметь одинаковую полезность после уплаты налогов. Второй - для любых двух человек полезность после уплаты налогов должна быть выше у того, у кого полезность выше. Эти два принципа также могут быть сформулированы в классических подходах Хейга и Симонса.

6. Масштабная инвариантность или принцип однородности. Предположим, что доходы всех и требования к доходам увеличиваются на скаляр 0. Идея состоит в том, что индекс неравенства должен быть инвариантным к скалярному увеличению или уменьшению дохода каждого индивида. В данном контексте это относится к относительному налоговому бремени.

Российскими учеными-современниками выделены три общие идентичные тенденции, на базе которых строится налогообложение населения. Первая тенденция характеризует необходимость всеобщего охвата налогами экономически активного населения (в классической литературе она именуется принципом всеобщности). Вторая предполагает активное использование косвенного налогообложения. Наконец, третья выделенная авторами тенденция - применение в налогообложении доходов населения прогрессивных либо пропорциональных ставок, которые характеризуют степень комфортности осуществления трудовой деятельности в той или иной стране [14]. Не менее важно также учитывать характер воздействия налоговой системы на сбережения и инвестиционные решения населения. Согласно данным выборочного обследования домохозяйств доля доходов от собственности, в которые включаются проценты со сбережений, от сдачи в аренду имущества, от сдачи в аренду земли, от дивидендов по акциям и другим ценным бумагам, в 2018 году составила всего 1% [15]. Данная тенденция устойчиво сохранялась на протяжении 2013-18 гг. С одной стороны, данный факт говорит о низкой инвестиционной активности физических лиц, с другой – о высокой доле теневых доходов, требующих новых подходов к налоговому администрированию.

Шлянкевич С.В. выделила целую систему социальных принципов налогообложения, которые во многом перекликаются с классическими принципами А. Смита или детализируют их – это принципы всеобщности; справедливости; равенства; эффективности; прогрессивности; а также меры, обеспечивающие эффективное, оптимальное перераспределение доходов [16]. На настоящий момент лишь принцип всеобщности налогообложения в наиболее формализованном виде закреплен в ст. 57 Конституции Российской Федерации, согласно которой «каждый обязан платить законно установленные налоги и сборы».

В отношении системы налогообложения физических лиц выделяют и такой принцип как простота, согласно которому налоги, взимаемые с граждан, должны быть просты и понятны, а механизм их уплаты не доставлять неудобств и трудностей. На самом деле, неопределенность и сложность налогового законодательства являются факторами, способствующими уклонению от уплаты налогов, поскольку недобросовестные налогоплательщики используют эту сложность в своих целях. В целом семантический анализ принципа простоты позволяет утверждать о его эквивалентности принципу удобства, но в современной интерпретации.

Авторская группа принципов построения системы налогообложения населения

В рамках проведенного анализа подходов к установлению принципов налогообложения выявлено фактическое отсутствие научных концепций по формированию системы принципов для построения системы налогообложения физических лиц, что позволило дополнить уже имеющиеся общие принципы и представить их целостную концепцию.

В частности, необходимой характеристикой системы налогообложения граждан представляется ее оптимальность. В авторском понимании принцип оптимальности имеет сложную структуру и предполагает:

1) адресность, характеризующую целевую направленность налоговых стимулов определенным категориям физических лиц (принимая во внимание законодательное запрещение индивидуальных налоговых льгот). Иными словами, максимальный эффект применения налоговых льгот должен достигаться у наиболее нуждающихся в этих льготах бенефециаров. В рамках российской налоговой системы адресность фискальных стимулов физических лиц не всегда имеет место, как правило, льготирование приводит к возникновению искажающих эффектов в виде скрытой регрессии при налогообложении доходов;

2) максимизацию эффекта, данный принцип предполагает установление такой системы налогообложения, которая позволяет получить максимальный с точки зрения общенародных интересов результат (рост инвестиционной активности населения, его покупательной способности, увеличение национального богатства и уровня жизни граждан);

3) селективность в выборе инструментов регулирования (в зависимости от категории плательщиков, вида налога, объектов налогообложения, видов дохода и капитала).

Частным случаем реализации принципа оптимальности является распределение налоговой нагрузки на труд и капитал. Во-первых, учеными неоднократно доказывалось, что налогообложение капитала существенным образом влияет на налогообложение труда. Так, итальянские ученые определили, что ограничения в налогообложении активов имеют важные последствия для налогообложения трудовых доходов [17]. В частности, налогоплательщики могут прибегать к нерегистрируемым низкодоходным активам, таким как наличные деньги, золото или иностранная валюта в тех случаях, когда налоги на активы, подлежащие обязательной регистрации (в России – недвижимое имущество, транспортные средства и ценные бумаги), становятся слишком высокими. Авторами с использованием математического моделирования доказано, что оптимальные налоги на трудовые доходы стимулируют развитие рынка капитала.

Не менее важно при формировании системы налогообложения учитывать принцип нейтральности (равенства налогообложения), который наиболее ярко проявляется в налогообложении физических лиц. Налоговая система не должна быть ориентирована на виктимизацию определенной группы людей или определенной части общества.

При разработке оптимальной структуры системы налогообложения физических лиц важно учитывать и тот факт, что люди, в конечном итоге, несут бремя любого налога, независимо от того, какие налоги фактически взимаются и кто является плательщиком по законодательству. Например, налог на прибыль организаций, налог на добавленную стоимость, налог на имущество организаций взимаются с коммерческих фирм. Однако интересный вопрос с точки зрения налоговой справедливости заключается в том, какие люди в итоге несут бремя этих налогов. Часть или все бремя «перекладывается» на потребителей конечного продукта через более высокие цены, «перекладывается» на труд через более низкую заработную плату. Социальное благополучие напрямую связано с полезными функциями индивидов, а не с производственными отношениями, и любой налог в итоге обременяет людей их ролью потребителей или поставщиков факторов производства или и того, и другого.

Кроме того, целесообразно расширить классические представления о налогообложении принципом разнообразия. Классическая экономика давно отошла от превосходства идей единого налога, усложнение экономических взаимоотношений, дифференциация налогоплательщиков, возникновение новых видов и форм занятости, источников дохода, капитала приводят к необходимому установлению целом системы налоговых платежей, в ряде случае внутренней дифференциации структуры налога за счет применения различных налоговых ставок, льгот и т.п. В данном аспекте принцип разнообразия предполагает наличие двух дискуссионных позиций:

1. Каково оптимальное сочетание прямых и косвенных налогов? Как должна распределяться структура налоговой нагрузки физических лиц?

2. Сколько налогов должна содержать эффективная система налогообложения физических лиц?

Дискуссионность второго вопроса объясняется, с одной стороны, потребностью в использовании состава налогов, с другой стороны, оптимальном их количестве, так как излишняя загруженность налоговой системы приводит к необоснованному росту расходов на налоговое администрирование, нарушающему реализацию принципа экономии Адама Смита.

Таким образом, представленный анализ подходов к выявлению принципов построения системы налогообложения физических лиц позволил сформировать авторскую пирамиду принципов, выстроенную по четырем уровням в зависимости от степени их детализации и отношения ко всей системе или отдельным ее элементам (рисунок 2).

Рисунок 2 - Иерархическая пирамида принципов построения системы налогообложения физических лиц

Представленные принципы классифицированы по следующим уровням (более подробно каждый принцип описан выше):

1) базовый принцип – принцип всеобщности, характеризует основу формирования любой налоговой системы, ее единство и обязательность на всей территории Российской Федерации;

2) классические принципы налогообложения, сформулированные А.Смитом – принципы справедливости, определенности, удобства, экономии;

3) современные принципы налогообложения, часть которых являются производными классических (принципы этичности, минимизации безвозвратных потерь, содействия экономическому росту, простоты налогообложения и администрирования), часть – самостоятельно сформулированы в процессе эволюции налоговых систем (принципы гибкости / эластичности, оптимальности, разнообразия);

4) специфические принципы для системы налогообложения физических лиц (сформулированы исходя из особой социальной роли налогов, взимаемых с физических лиц) – принципы согласованности, адресности, максимизации эффекта, селективности, нейтральности.

Подходы к организации системы налогообложения

Английский экономист Малькольм Джеймс выделил 2 подхода к организации системы налогообложения:

- первый основан на правилах (детальных инструкций по исчислению и уплате налоговых платежей), задекларированных в рамках национального и международного законодательства;

- второй предполагает только законодательную регламентацию принципов налогообложения, которые на практике при реализации целенаправленно трактуются налоговыми органами и судами в виде конкретных практических механизмов [18].

Проводя сравнительную характеристику указанных подходов, отметим, что в настоящее время первый является приоритетным, и как показывает мировой опыт, налоговые системы строятся по декларируемым правилам. При законодательной регламентации таких правил важно учитывать социальную составляющую, они должно соответствовать моральным и личным интересам. Это может быть достигнуто только в том случае, если большая часть граждан приходит к мнению, что участие в государственных расходах соответствует их собственным интересам и морали. Учет интересов различных слоев общества невозможен установлением одного простейшего налога, что приводит к усложнению законодательства (правил) налогообложения. В свою очередь, сложность таких правил является одной из причин массового укрывательства от налогообложения. Вот почему, некоторые ученые считают обоснованным применение подхода, основанного на регламентации только принципов налогообложения. Более того, анализируя судебную практику по налоговым вопросам Великобритании, Малькольм Джеймс приходит к выводу о том, что основанное на правилах законодательство также воплощает в себе скрытую деятельность государственной власти в рамках второго подхода, поскольку судьи обладают значительной свободой усмотрения в толковании правил. С одной стороны, основанное на принципах налоговое законодательство еще больше расширит полномочия государства по отношению к плательщикам. С другой, несмотря на интуитивную привлекательность такого подхода для налогоплательщиков, не занимающихся уклонением, оно несет с собой скрытую опасность фундаментального изменения баланса сил между государством и всеми гражданами.

Выводы

Таким образом, система налогообложения физических лиц представляется как дуалистичная, логически встроенная, с одной стороны, в национальную налоговую систему, с другой, в национальную социальную политику совокупность иерархии принципов налогообложения, интегрированных в законодательно установленные правила налогообложения; налогов, взносов и иных платежей фискального характера, по которым окончательную нагрузку несут физические лица, объединенных едиными подходами к установлению внутренних элементов налога и учитывающих совместный мультипликативный эффект с позиции государственных доходов и благосостояния населения; а также налоговых льгот бизнеса, нацеленных на стимулирование населения, форм и способов налогового администрирования указанных налогов, учитывающих уровень налоговой культуры и грамотности и развитие современных технологий.

Библиография

1. McGee R.W. «Some Principles of Taxation For Latin America»: Lessons From The USA and European Experiences // The 14th Conference of the Business Association of Latin American Studies, Rio de Jenerio, Brazil. 1997.

2. Большой Российский энциклопедический словарь. — М.: БРЭ. — 2003, с. 1437.

3. Баматалиев А.В.Б. Налогообложение доходов физических лиц (факторы формирования и методы совершенствования) // автореферат дис. ... кандидата экономических наук / Сев.-Осет. гос. ун-т им. К.Л. Хетагурова. Владикавказ, 2017.

4. Захарова А.В. Становление и развитие налогообложения населения в России: дис. кандидата экономических наук: 08.00.10 – Финансы, денежное обращение и кредит. Москва. 1998. 204 с.

5. Тотикова Т.Е. Реформирование налогообложения и налогового контроля доходов физических лиц в России // Диссертация на соискание ученой степени кандидата экономических наук / Саратовский государственный социально-экономический университет. Саратов, 2012. 177 с.

6. Лобанова Е.В. Система налогообложения физических лиц и перспективы ее развития: дис. кандидата экономических наук: 08.00.10 – Финансы, денежное обращение и кредит. Москва. 1999. 183 с.

7. Шмелев Ю.Д. Концепция реформирования налоговой системы Российской Федерации, основанная на реализации принципа справедливости и социальной функции налогов: дис. доктора экономических наук: 08.00.10 – Финансы, денежное обращение и кредит. Москва. 2008. 459 с.

8. Чернышова М.В. Понятие социальной структуры. Социальная структура общества. // Лингвокультурные пролегомены: мифология, фольклор, религия. Сборник научных трудов по материалам II научно-практического форума. 2017. С. 241-247.

9. Афанасьев М.П., Афанасьев Я.М. Методологические и теоретические основы формулировки закона А. Вагнера. Подходы к его тестированию // Вопросы государственного и муниципального управления. 2009. № 3. С. 47-70

10. Опыт теории налогов / соч. Николая Тургенева. – Санкт-Петербург : в тип. Н. Греча, 1818.-XIII, X, 368 с.

11. Tresch R. Public Finance (3rd Edition): A Normative Theory // Academic Press. 2014. 534p.

12. Young H. Distributive justice in taxation // Journal of Economic Theory. 1988. Vol. 44 (2). P. 321-335.

13. Young H. Progressive taxation and equal sacrifice // American Economic Review. 1990. Vol. 80 (1). P. 253-266.

14. Мельгуй А.Э., Ермакова Л.В., Дедова О.В. Особенности организации налогообложения населения в Российской Федерации // Экономика, предпринимательство и право. 2016. Т. 6. № 4. С. 371-376.

15. Единая межведомственная информационная статистическая система https://www.fedstat.ru/indicator/45449 (дата обращения: 8.08.2021).

16. Шлянкевич С.В. Усиление социальной функции налогов в механизме налогообложения физических лиц // диссертация на соискание ученой степени кандидата экономических наук / Государственный университет управления. Москва, 2012. 178 с.

17. Ábrahám Á., Koehne S., Pavoni N. Optimal income taxation when asset taxation is limited // Journal of Public Economics. 2016. Vol. 136. P. 14-29. https://doi.org/10.1016/j.jpubeco.2016.02.003

18. Malcolm J. Humpty Dumpty's guide to tax law: Rules, principles and certainty in taxation // Critical Perspectives on Accounting. 2010. Vol. 21. Is. 7. P.573-583. https://doi.org/10.1016/j.cpa.2010.03.007

References

1. McGee R.W. «Some Principles of Taxation For Latin America»: Lessons From The USA and European Experiences // The 14th Conference of the Business Association of Latin American Studies, Rio de Jenerio, Brazil. 1997.

2. Bol'shoi Rossiiskii entsiklopedicheskii slovar'. — M.: BRE. — 2003, s. 1437.

3. Bamataliev A.V.B. Nalogooblozhenie dokhodov fizicheskikh lits (faktory formirovaniya i metody sovershenstvovaniya) // avtoreferat dis. ... kandidata ekonomicheskikh nauk / Sev.-Oset. gos. un-t im. K.L. Khetagurova. Vladikavkaz, 2017.

4. Zakharova A.V. Stanovlenie i razvitie nalogooblozheniya naseleniya v Rossii: dis. kandidata ekonomicheskikh nauk: 08.00.10 – Finansy, denezhnoe obrashchenie i kredit. Moskva. 1998. 204 s.

5. Totikova T.E. Reformirovanie nalogooblozheniya i nalogovogo kontrolya dokhodov fizicheskikh lits v Rossii // Dissertatsiya na soiskanie uchenoi stepeni kandidata ekonomicheskikh nauk / Saratovskii gosudarstvennyi sotsial'no-ekonomicheskii universitet. Saratov, 2012. 177 s.

6. Lobanova E.V. Sistema nalogooblozheniya fizicheskikh lits i perspektivy ee razvitiya: dis. kandidata ekonomicheskikh nauk: 08.00.10 – Finansy, denezhnoe obrashchenie i kredit. Moskva. 1999. 183 s.

7. Shmelev Yu.D. Kontseptsiya reformirovaniya nalogovoi sistemy Rossiiskoi Federatsii, osnovannaya na realizatsii printsipa spravedlivosti i sotsial'noi funktsii nalogov: dis. doktora ekonomicheskikh nauk: 08.00.10 – Finansy, denezhnoe obrashchenie i kredit. Moskva. 2008. 459 s.

8. Chernyshova M.V. Ponyatie sotsial'noi struktury. Sotsial'naya struktura obshchestva. // Lingvokul'turnye prolegomeny: mifologiya, fol'klor, religiya. Sbornik nauchnykh trudov po materialam II nauchno-prakticheskogo foruma. 2017. S. 241-247.

9. Afanas'ev M.P., Afanas'ev Ya.M. Metodologicheskie i teoreticheskie osnovy formulirovki zakona A. Vagnera. Podkhody k ego testirovaniyu // Voprosy gosudarstvennogo i munitsipal'nogo upravleniya. 2009. № 3. S. 47-70

10. Opyt teorii nalogov / soch. Nikolaya Turgeneva. – Sankt-Peterburg : v tip. N. Grecha, 1818.-XIII, X, 368 s.

11. Tresch R. Public Finance (3rd Edition): A Normative Theory // Academic Press. 2014. 534p.

12. Young H. Distributive justice in taxation // Journal of Economic Theory. 1988. Vol. 44 (2). P. 321-335.

13. Young H. Progressive taxation and equal sacrifice // American Economic Review. 1990. Vol. 80 (1). P. 253-266.

14. Mel'gui A.E., Ermakova L.V., Dedova O.V. Osobennosti organizatsii nalogooblozheniya naseleniya v Rossiiskoi Federatsii // Ekonomika, predprinimatel'stvo i pravo. 2016. T. 6. № 4. S. 371-376.

15. Edinaya mezhvedomstvennaya informatsionnaya statisticheskaya sistema https://www.fedstat.ru/indicator/45449 (data obrashcheniya: 8.08.2021).

16. Shlyankevich S.V. Usilenie sotsial'noi funktsii nalogov v mekhanizme nalogooblozheniya fizicheskikh lits // dissertatsiya na soiskanie uchenoi stepeni kandidata ekonomicheskikh nauk / Gosudarstvennyi universitet upravleniya. Moskva, 2012. 178 s.

17. Ábrahám Á., Koehne S., Pavoni N. Optimal income taxation when asset taxation is limited // Journal of Public Economics. 2016. Vol. 136. P. 14-29. https://doi.org/10.1016/j.jpubeco.2016.02.003

18. Malcolm J. Humpty Dumpty's guide to tax law: Rules, principles and certainty in taxation // Critical Perspectives on Accounting. 2010. Vol. 21. Is. 7. P.573-583. https://doi.org/10.1016/j.cpa.2010.03.007

Результаты процедуры рецензирования статьи

В связи с политикой двойного слепого рецензирования личность рецензента не раскрывается.

Со списком рецензентов издательства можно ознакомиться здесь.

В современных условиях в России возникает потребность приведения налоговой политики в соответствие с социальными потребностями общества и определения приоритетов развития не только для экономического роста страны, но и для обеспечения нормального качественного уровня жизни населения. Налоги с физических лиц здесь ставятся во главу угла.

Представленная статья посвящена проблемам формирования теоретической концепции построения системы налогообложения граждан.

Структурно статья состоит из 3 частей. Первая часть посвящена генезису системы налогообложения населения. Во второй части характеризуется эволюция взглядов исследователей на принципы налогообложения. Автор подробно рассматривает различные подходы в ретроспективе экономической мысли, и, обобщая, предлагает авторский подход к группировке принципов налогообложения граждан. Третья часть статьи описывает подходы к формированию системы налогообложения населения. В статье выделены разделы с подзаголовками, что соответствует требованиям журнала. Вместе с тем, обращаем внимание, что автору стоит поработать над заголовком, поскольку основное содержание статьи посвящено принципам налогообложения граждан, а в заголовке статьи это не отражается. Полагаем, что конкретизация заголовка в части указания принципов налогообложения послужит преимуществом для статьи. Также предлагаем автору рассмотреть возможность публикации статьи в журнале «Налоги и налогообложение», в котором есть соответствующий раздел, статья по тематике больше подходит в этот журнал.

Методологическую основу исследования составляют анализ, синтез, восхождение от абстрактного к конкретному, логический и исторический метод, а также иные общенаучные методы. Информационную базу исследования составляют научные труды классиков экономической мысли, представителей различных экономических школ, а также современных ученых.

Актуальность статьи не вызывает сомнений. В России принято решение о постепенном переходе к прогрессивному налогообложению доходов граждан, будет применяться ставка 15% для доходов свыше 5 млн руб. в год. Планируется, что эта мера позволит привлечь дополнительно 60 млрд руб. в год. Вместе с тем, полагаем что, для обоснования актуальности и повышения значимости исследования, результаты которого представлены в статье, требуется показать, насколько значимы полученные результаты в контексте текущего реформирования налогообложения граждан.

Статья имеет практическую значимость, поскольку полученные автором выводы могут быть использованы в рамках дальнейшего обоснования направлений налоговых реформ по налогообложению физических лиц.

В статье представлены элементы научной новизны. Фактически статья представляет собой результаты исследования системы принципов налогообложения граждан. Автор предлагает разработанную иерархическую пирамиду принципов построения системы налогообложения физических лиц, основанную на глубоком анализе исследований природы налогов в различных экономических школах.

В заключении автор приходит к выводу, что «система налогообложения физических лиц представляется как дуалистичная, логически встроенная, с одной стороны, в национальную налоговую систему, с другой, в национальную социальную политику совокупность иерархии принципов налогообложения…». Тем самым автор предлагает новый интегративный подход к определению налоговой системы.

Стиль изложения является научным и соответствует требованиям журнала. Вместе с тем, предлагаем исключить ошибку в слове «бенефициар».

Библиография представлена 18 источниками: отечественными и зарубежными исследованиями. На каждый из приведенных в списке литературы источников в тексте имеется адресная ссылка, что свидетельствует о наличии в публикации апелляции к оппонентам. В рамках настоящей статьи использование исследований различных авторов, а также обзор предложений по различным вариантам прогрессивной шкалы позволил развернуть научную полемику, тем более что выбранная тема ее предполагает. Со времен развития учения о налогах вопросы справедливости всегда являются дискуссионными.

К преимуществам статьи следует отнести, во-первых, чрезвычайную актуальность и значимость выбранного направления исследования. Во-вторых, наличие иллюстративного материала – рисунков и таблиц. В-третьих, наличием элементов научной новизны и описание сформированного авторского взгляда на формирование иерархии принципов налогообложения населения, однозначно заслуживающего внимания. В-четвертых, наличие полноценного обзора научной литературы и анализа результатов актуальных отечественных и зарубежных исследований в изучаемой области.

К недостаткам отнесем следующее. Во-первых, необходимость конкретизации заголовка статьи. Во-вторых, отсутствие иллюстрации практической ценности исследования в контексте современной трансформации налогообложения физических лиц в России.

Заключение. Статья проблемам формирования теоретической концепции построения системы налогообложения граждан. Статья отражает результаты авторского исследования. Статья способна вызвать интерес широкой читательской аудитории журнала. Рекомендуется принять к публикации в журнале при условии устранения указанных по тексту настоящей рецензии замечаний.

|

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».

Рус

Рус