|

DOI: 10.7256/2454-065X.2018.1.25084

Дата направления статьи в редакцию:

24-12-2017

Дата публикации:

28-01-2018

Аннотация:

Предметом исследования являются налоговые отношение стран-участниц Евразийского экономического союза, возникающие в процессе углубления интеграционных связей между странами. Объектом исследования является изучение подходов в современной налоговой науке к формированию интеграционных налоговых терминов, качественные характеристики и количественные показатели оценки уровня налогового партнерства. Особое внимание автором уделяется рассмотрению интеграционных налоговых терминов, основными из которых являются налоговая гармонизация, налоговая конвергенция, налоговая унификация и налоговая конкуренция. Автор выделяет качественные характеристики и количественные показатели оценки уровня налогового партнерства. Особое внимание в статье уделяется вопросу совершенствования налогообложения на основе оценки уровня налогового партнерства. Основу методологии статьи составляет системный анализ авторских подходов к таким терминам как налоговая гармонизация, унификация, конвергенция, координация и налоговая конкуренция. Методология статьи также заключается в анализе и синтезе имеющихся интеграционных налоговых терминов, выявлении их ключевых особенностей с целью построения целостного определении налогового партнерства. Научная новизна исследования заключается в том, что автор выделяет ключевые особенности каждого интеграционного налогового термина и на их основе выстраивает собственное авторское определение налогового партнерства. Основными выводами проведенного исследование можно считать выделение ключевых особенностей налогового партнерства, отличающих его от других интеграционных налоговых терминов, а также выявление системы целей, задач, принципов и алгоритма налогового партнерства, формирование системы показателей оценки уровня налогового партнерства и их совершенствование.

Ключевые слова:

налоговое партнерство, налоговая гармонизация, налоговая унификация, ЕАЭС, налоговая конкуренция, налоговая политика, Таможенный союз, Партнерство, Евразийский экономический союз, Налоговая конвергенция

Abstract: The subject of the research is the tax relations between Eurasian Economic Union member states that may arise in the process of deepening integration relations between countries. The object of the research is modern tax approaches to making out integrative tax terms and qualitative and quantitative indicators of the level of tax partnership. The author focuses on analysing integrative tax terms such as tax harmonization, tax convergence, tax unification, and tax competition. The author also describes qualitative and quantitative indicators that may be used to assess the level of tax partnership. The author also pays special attention to improving taxation through evaluation the level of tax partnership. The methodological basis of the article is the systems analysis of researchers' approaches to such terms as tax harmonization, unification, convergence, coordination and tax competition. The methodology of the research also involves analysis and synthesis of applicable integrative tax terms, and determination of their key features in order to provide an integral definition of tax partnership. The scientific novelty of the research is caused by the fact that the author defines key features of each integrative tax term and offers her own definition of tax partnership based on these key features. The main conclusions of the research is the description of key features of tax partnership that distinguish it from other integrative tax terms, and determination of targets, tasks, principles and algorithm of tax partnership, development and imrovement of indicators of the level of tax partnership.

Keywords: tax partnership, tax harmonization, tax unification, EEU, tax competetion, tax policy, Custom Union, partnership, Eurasian Economic Union, tax convergence

В настоящее время мир входит в эру развития интеграционных проектов – таков критерий полноценного существования в современной реальности, такова актуальная формула экономического успеха стран. В русле этого мирового движения располагается и Евразийский экономический союз. В мае 2014 года главами России, Беларуси и Казахстана был подписан Договор о Евразийском экономическом союзе (ЕАЭС), вступивший в силу 1 января 2015 года. Создание Евразийского экономического союза наметило предстоящее направление формирования евразийской интеграции, устремленное не только на углубление взаимовыгодного и взаимодополняющего сотрудничество стран-участниц Евразийского экономического союза, но и на реализацию потенциала интеграционного объединения – свободы движения услуг и капитала, свободы перемещения и трудоустройства граждан, реализация согласованной политики в сельском хозяйстве, промышленности, энергетике, транспорте.

Формирование полноценного Евразийского экономического союза является геополитическим и экономическим приоритетом для Белоруссии. Казахстана и России, Армении и Кыргызстана. Углубление международного экономического сотрудничества на постсоветском пространстве в рамках Евразийского экономического союза предъявляет требования к формированию качественно новых подходов к развитию интеграции стран-участниц, в том числе путем налоговой партнеризации их отношений. В рамках Евразийского экономического союза в настоящий момент реализуется принцип «Четырех свобод», а именно: единый рынок товаров, единый рынок услуг, общий рынок труда, общий финансовый рынок. И, если, вопрос единого рынка товаров был решен до 2015 года, то остальным принципам сейчас уделяется особое внимание, формируются дорожные карты, разрабатываются планы перехода. Россия и Казахстан имеют наиболее схожую структуру экономики среди всех стран Евразийского экономического союза, являются инициаторами создания интеграционных объединений. Для реализации поставленных целей необходимо уделять особое внимание вопросам совершенствования налогового и таможенного законодательства стран-участниц ЕАЭС. 2017 год стал годом подписания Договора о Таможенном кодексе Евразийского экономического союза, страны-участницы ЕАЭС приступили к внутригосударственным процедурам, предшествующим ратификации документа. Законодательством Евразийского экономического союза выделены несколько законодательных актов, регулирующих косвенное налогообложение:

· Протокол о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (Приложение №18 к Договору о ЕАЭС от 29.05.2014)

· Протокол об обмене информацией в электронном виде между налоговыми органами государств-членов Евразийского экономического союза об уплаченных суммах косвенных налогов от 11 декабря 2009 года (в редакции от 08.10.2013, 31.12.2014).

Однако эти законодательные акты затрагивают лишь вопросы порядка взимания косвенных налогов при экспорте и импорте и обмене информацией. Несмотря на достигнутый высокий уровень интеграции, еще не возникло общих подходов к формированию национальных налоговых систем, отвечающим целям партнеризации. Для формирования научно обоснованного определения налогового партнерства, его теоретических аспектов, классификации и успешного практического исполнения необходимо определить его место среди других налоговых терминов, системно рассмотреть подходы к интерпретации взаимосвязанных с ним терминов и понятий. В публикациях по налоговой тематике при рассмотрении процессов сближения налоговых систем интегрирующихся стран, обычно используют такие термины как согласование, гармонизация, унификация, сотрудничество, координация, сближение.

Некоторые авторы рассматривают сближение как выработку общего курса государств в определенной сфере правоотношений на определенном этапе интеграционного взаимодействия. [22] Такое понятие как конвергенция чаще всего употребляется при описании сближения экономик двух и более стран по различным показателям. Однако некоторые авторы [15] употребляют этот термин для описания сближения основных принципов налогообложения, структуры налоговых систем, выравнивание налоговых ставок, следствием чего является определенная взаимозависимость налоговых систем.

В современной экономической литературе имеются различные определения налоговой гармонизации. Ряд авторов рассматривает ее как согласование налоговой политики, общих подходов и концепций [7; 20; 10; 16; 14] другие - как систематизацию и унификацию налогов, систему взаимосогласованных взглядов[18; 1]. Существуют и другие мнения касательно сущности налоговой гармонизации [19; 22]

Унификация, по мнению некоторых авторов [22], подразумевает введение общеобязательных и единообразных норм и правил.

Большинство авторов определяют координацию как согласование, упорядочение действий.[2; 18]

Рисунок 1.

Модель межгосударственных партнерских отношений в зависимости от целей взаимодействия.

Противоположным явлением для таких понятий как налоговая гармонизация, унификация, сближение, конвергенция является понятие налоговой конкуренции.

Некоторые авторы ключевыми особенностями налоговой конкуренции считают соперничество за налоговые ресурсы [15; 6; 4], другие [21; 13; 20] - способ взаимодействия публично-правовых образований. Существуют и другие мнения относительно сущности налоговой конкуренции - привлечение налоговой базы в целях формирования новых источников налоговых поступлений [8], расширение налоговой базы за счет формирования благоприятных условий налогообложения [12]и другие [5; 9].

Рисунок 2.

Сущность налоговой конкуренции.

Сравнивая между собой положительные и отрицательные моменты двух наиболее изученных понятий – налоговой конкуренции и налоговой гармонизации можно сделать вывод, что ни один, ни другой в полной мере не отвечают современным реалиям межгосударственной интеграции.

Рассмотрев все вышеназванные понятия, можно сделать вывод, что назрела необходимость в формировании качественно нового понятия, соответствующего новому уровню интеграционного взаимодействия и отвечающего современным реалиям экономического развития национальных налоговых систем.

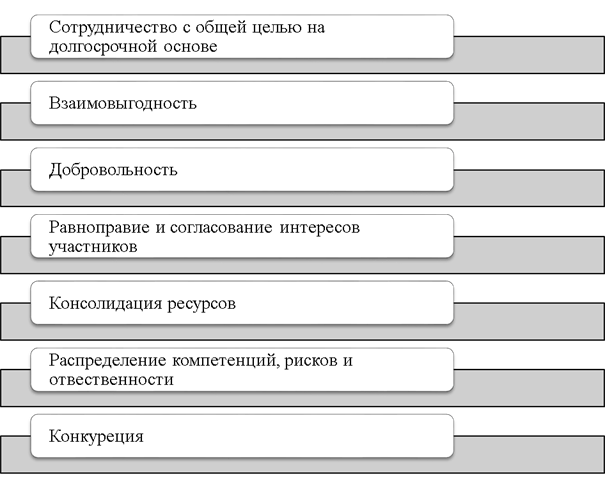

Таким образом, считаем необходимым сформулировать определение налогового партнерства. Межгосударственное налоговое партнерство (налоговое партнерство на макроуровне) –– стратегическая многаспектная и многоуровневая система межгосударственных взаимодействий в сфере налогообложения, предполагающая сотрудничество и конкуренцию, которая осуществляется на долговременной добровольной взаимовыгодной основе, подразумевая наличие общей цели, равноправие участников, распределение компетенций, консолидацию ресурсов, минимизацию рисков, согласование интересов и усилий участников по совершенствованию законодательно-нормативной базы и контрольной работы налоговых органов. Ключевые признаки понятия партнерство, представлены на рисунке 3.

Рисунок 3.

Ключевые признаки понятия «партнерство»

Налоговое партнерство является сложным процессом, требующим усилий со стороны всех субъектов налоговой сферы и, прежде всего, со стороны отдельных государств и наднациональных органов групп стран. Налоговое партнерство может существовать лишь там, где действий, компетенции одного государства недостаточно для регулирования определенных отношений или процессов. Налоговое партнерство является экономическим, правовым, направленным и волевым процессом.

Для такого понятия как налоговое партнерство считаем необходимым определить цель, задачи, принципы, роль, определить объект, предмет и субъект налогового партнерства.

Налоговое партнерство является достаточно сложным процессом, и оно не должно приводить к полной идентичности налоговых систем стран-участниц партнерства.. Отказ от специфики национальных налоговых систем, их особенностей не является целью налогового партнерства, особенно при использовании инструментов налоговой конкуренции. Нами предлагается следующая система целей налогового партнерства.

Рисунок 4.

Система целей налогового партнерства

По нашему мнению принципами налогового партнерства стран Евразийского экономического союза являются:

· Принцип правового закрепления.

· Волевой, направленный и регулируемый и обязательный характер.

· Всеобщность.

· Согласованность.

· Принцип равноправия сторон.

· Принцип взаимной выгоды партнеров.

· Принцип конкуренции.

· Синергия.

На основании принципов налогового партнерства составлен укрупненный алгоритм налогового партнерства:

1. Сбор информации о тенденциях социально-экономического развития и развития налоговой системы страны-участницы партнерства, об уровне налоговых поступлений, результатах контрольной работы налоговых органов на соответствующем временном этапе;

2. Сравнение налоговых систем Российской Федерации и Республики Казахстан по показателям

3. Определение возможности и целесообразности внедрения опыта государства лучшего по определенному показателю

4. Разработка первоначального варианта реализации налогового партнерства по конкретному аспекту налогообложения;

5. На основе исходных данных по налоговому партнерству, выявление характеристик и расчет показателей налогового партнерства, их диагностика и сопоставление в рамках партнерства;

6. Согласование перечня национальных, межгосударственных и иных нормативно-правовых актов подлежащих изменению, синхронное принятие актов налогового законодательства вносящих изменения в налоговые системы стран-участниц;

7. Оценка и анализ результативности налогового партнерства, системный мониторинг налогового партнерства;

8. Осуществление контроля над реализацией решений по вопросам налогового партнерства специализированными формами и методами;

9. Внесение предложений по совершенствованию первоначального варианта налогового партнерства.

К субъектам налогового партнерства считаем необходимым отнести национальные налоговые службы стран-участниц, наднациональные органы управления налогового партнерства.

В качестве основных объектов налогового партнерства можно выделить налоговое законодательство, налоговое администрирование, в том числе налоговый контроль, налоговое состояние стран-участниц, совокупность налогоплательщиков и объектов налогообложения объединяющихся стран,

По нашему мнению налоговое партнерство является достаточно сложным процессом, и оно не должно приводить к полной идентичности налоговых систем стран-участниц партнерства. Важно выделить содержание расхождений и учесть их при дальнейшем формировании налогового партнерства. Отказ от специфики национальных налоговых систем, их особенностей не является целью налогового партнерства, особенно при использовании инструментов налоговой конкуренции.

Для успешной реализации налогового партнерства, его оценки необходимо выявить показатели налогового партнерства. Предлагаемая нами система показателей оценки уровня налогового партнерства подразделяется на две группы показателей:

А) Качественные характеристики

Б) Количественные показатели.

К качественным характеристикам оценки уровня налогового партнерства предлагаем отнести: уровень схожести (различия) налоговых систем (наличие в странах-участницах межгосударственного объединения: единого законодательного акта по основным налогам; единообразной терминологии при определении налоговых понятий и явлений; единой позиции по важнейшим понятиям и определениям в сфере налогообложения; сервисов для налогоплательщиков, юридических лиц, индивидуальных предпринимателей и физических лиц предоставляющих информацию о состоянии расчетов с бюджетом о задолженности, мерах принудительного взыскания задолженности; согласованного перечня стран с льготным налогообложением; перечня стран, с которыми заключен договор об избежании двойного налогообложения; взаимно одобренных ОЭЗ, схожих льгот для участников ОЭЗ;), уровень схожести отдельных налогов.

Б) Количественные показатели оценки уровня налогового партнерства

I. Расстояние между координатами и показатели вариации:

· структуры налоговых поступлений от юридических и физических лиц в бюджеты стран-участниц межгосударственного объединения

· уровня налогообложения юридических лиц в странах-участницах межгосударственного объединения;

· уровня налогообложения физических лиц в странах-участницах межгосударственного объединения;

· уровня налогового бремени в странах-участницах межгосударственного объединения.

· общей эффективности контрольной работы налоговых органов стран-участниц межгосударственного объединения;

· удельного веса эффективных налоговых проверок в странах-участницах межгосударственного объединения;

· коэффициента сокрытия (занижения) налогов в странах-участницах межгосударственного объединения;

· сумм доначислений налогов, других обязательных платежей в бюджет и пени на одну проверку в странах-участницах межгосударственного объединения;

· сумм доначислений налогов, других обязательных платежей в бюджет и пени на одну выявившую нарушения проверку в странах-участницах межгосударственного объединения;

· коэффициента применения санкций за нарушения налогового законодательства стран-участниц межгосударственного объединения;

Интерпретировав результаты качественных характеристик налогового партнерства стран-участниц Евразийского экономического союза, были сделаны следующие выводы: достигнут наивысший (100%) уровень налоговой партнеризации по многим качественным характеристикам, как например:, по НДС:, наличие схожих временных рамок налогового периода, определение налоговой базы при импорте товаров на таможенную территорию. Высокий уровень налогового партнерства был достигнут по таким показателям как: наличие единой позиции по важнейшим понятиям и определениям в сфере налогообложения, наличие единообразной терминологии при определении налоговых понятий и явлений (57,1%), наличие согласованного перечня стран с льготным налогообложением. (51%). Рассмотрим значения количественных показателей налогового партнерства. В таблице 1 представлены результаты количественных показателей налогового партнерства в 2016 году.

Таблица 1

Количественные показатели оценки уровня налогового партнерства

|

Обозначение показателя

|

Коэффициент осцилляции

|

Коэффициент вариации

|

|

Значение показателя

|

Уровень партнеризации

|

Значение показателя

|

Уровень партнеризации

|

|

Уровень поступления налога на прибыль

|

0,15

|

Наивысший

|

0,10

|

Наивысший

|

|

Уровень поступления налога на доходы физических лиц

|

0,65

|

Средний

|

0,46

|

Средний

|

|

Уровень поступления НДС

|

0,17

|

Наивысший

|

0,1

|

Наивысший

|

|

Уровень поступления акцизов

|

0,33

|

Высокий

|

0,23

|

Высокий

|

|

Уровень поступления налога на имущество юридических лиц

|

0,52

|

Высокий

|

0,37

|

Средний

|

|

Уровень поступления транспортного налога

|

0,28

|

Высокий

|

0,20

|

Высокий

|

|

Уровень налогообложения юридических лиц,

|

0,679

|

Средний

|

0,480

|

Средний

|

|

Уровень налогообложения занятого населения,

|

0,311

|

Высокий

|

0,220

|

Средний

|

|

Уровень налогового бремени,

|

0,522

|

Высокий

|

0,369

|

Средний

|

|

Общая эффективность контрольной работы налоговых органов стран-участниц межгосударственного объединения,

|

0,047

|

Наивысший

|

0,033

|

Наивысший

|

|

Удельный вес эффективных налоговых проверок,

|

0,809

|

Средний

|

0,572

|

Средний

|

|

Коэффициент сокрытия налогов,

|

1,568

|

Низкий

|

1,109

|

Низкий

|

|

Сумма доначислений налогов, других обязательных платежей в бюджет и пени на одну проверку,

|

0,912

|

Средний

|

0,645

|

Средний

|

|

Сумма доначислений налогов, других обязательных платежей и пени на одну выявившую нарушения проверку,

|

0,098

|

Наивысший

|

0,061

|

Наивысший

|

|

Коэффициент применения санкций за нарушение налогового законодательства

|

1,236

|

Низкий

|

0,874

|

Низкий

|

|

Снижение времени, затрачиваемого на уплату основных налогов

|

0,11

|

Наивысший

|

0,07

|

Наивысший

|

По некоторым показателям уровень достигнутого партнерства оказался средним или даже низким. В связи с этим возникла необходимость сформировать предложения по улучшению выделенных нами показателей.

Довольно высокий уровень партнеризации достигнут по показателям характеризующим структуру налоговых платежей в общей сумме поступивших налогов, что подтверждается высоким уровнем партнеризации качественных характеристик данных налогов, и в тоже время ввиду того что Казахстан и Россия имеют схожие структуры экономик и являются лидерами экономического развития на постсоветском пространстве.

Средний уровень налогового партнерства обуславливает принятие мер, которые было бы целесообразно принять в двух странах в будущем. Данные меры включают:

В части сервисов для налогоплательщиков, юридических, физических лиц и индивидуальных предпринимателей считаем целесообразным введение в Казахстане отдельного сервиса, информирующего налогоплательщиков о наличии задолженности по налогам и сборам вне зависимости от суммы задолженности и даты ее возникновения, сервиса позволяющего рассчитать стоимость патента, сумму земельного налога, налога на имущество физических лиц, а также подать заявку на государственную регистрацию на официальных сайтах налоговых органов. В России же по примеру Казахстана возможно введение такого сервиса как поиск налогоплательщиков, сделки с которыми совершены без фактического выполнения работ, оказания услуг, отгрузки товаров.

Целесообразно учесть при формировании налоговых льгот по акцизам в Казахстане такие виды как первичная реализация конфискованных, бесхозяйных подакцизных товаров, передача подакцизных товаров одним структурным подразделением другому. Объектом обложения акцизами в Казахстане может стать не только объем подакцизных товаров, но их стоимость.

Ввиду низкого уровня налогового партнерства России и Казахстана по некоторым показателям, в целях улучшения интеграции возникла необходимость в принятии следующих мер:

Учитывая опыт уже принятого «Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг», в двух странах возможно введение схожих временных рамок подачи налоговой декларации по НДС не позднее 20-го числа месяца, следующего за месяцем принятия на учет. Следует провести работы по согласованию подпунктов объектов, не являющихся объектами обложения НДС в двух странах, основываясь на национальных особенностях стран-участниц.

В Казахстане необходимо расширить список условий применения нулевой ставки НДС, путем включения подпунктов касающихся работ (услуг) по переработке товаров помещенных под таможенную процедуру переработки на таможенной территории, услуг по перевозкам и т.д. Однако в целях сохранения разумного уровня налоговой конкуренции считаем необходимым сохранение специфичных подпунктов, характеризующие данные страны.

Необходимо согласовать порядок и время подачи налоговой декларации по акцизам, для удобства налогоплательщиков и налоговых органов. Эта мера позволит налоговым органам своевременно производить обмен данными, что в будущем не исключает создание единого центра баз данных.

Налог на добычу полезных ископаемых. В России, используя опыт Казахстана, в качестве части налога на добычу полезных ископаемых возможно введение налога на сверхприбыль. Данная мера будет способствовать перераспределению налоговой нагрузки во времени, при этом, не изменяя совокупную нагрузку за время разработки недр. В тоже время, Республике Казахстан необходимо отказаться от рентного налога на экспорт в рамках налога добычу полезных ископаемых. Данный налог не может существовать в Евразийском экономическом союзе, как противоречащий идее свободного перемещения четырех свобод.

Необходимо увеличить налоговый период индивидуального подоходного налога в Казахстане, по аналогии с налогом на доходы физических лиц в России. В Налоговом Кодексе Республики Казахстан отсутствует раздел, характеризующий налоговую базу по налогу на транспортные средства и по налогу на игорный бизнес, считаем необходимым включение соответствующих разделов в Налоговый кодекс РК.

В Казахстане необходимо включение в список объектов, не являющихся объектами налогообложения специальных машин сельхозтоваропроизводителей, специально оборудованных легковых автомобилей для инвалидов.

Воспользовавшись опытом лучшей по определенному показателю страны, возможно осуществление более грамотной налоговой политики.

Предложенные меры по улучшению налогового партнерства в перспективе позволят не только выявить резервы совершенствования налогообложения, налогового контроля двух стран, но и будут способствовать налоговыми способами и методами обеспечению наиболее эффективных вариантов осуществления функционирования единого рынка ЕАЭС.

Библиография

1. Балакина А. П., Бобоев М.Р., Мамбеталиев Н.Т, Тютюрюков Н.Н. Налоговые системы госдарств-членов Евразийского экономического сообщества: учебное пособие/Под.ред. д-ра экон.наук, проф. А.З.Дадашева. М.: Налоговый вестник,2002.-304 с.

2. Большой экономический словарь: 3-е изд. / Под ред. А.Б. Борисова. – М.: Книжный мир, 2010. – 860 с.

3. Вылкова Е.С. Налоговое планирование в системе управления финансами хозяйствующих субъектов диссертация на соискание ученой степени доктора экономических наук / Санкт-Петербургский государственный экономический университет. Санкт-Петербург, 2002. – 345 с.

4. Груша А.В. Институциональные проблемы налоговой политики в рамках интегрированных пространств//Научные труда ДонНТУ. Серия: экономическая. – 2014. – №1. – С.273-283.

5. Груша В.А., Шилько М.Ю.К вопросу о дифференциации института налоговой координации в рамках Единого таможенного пространства Беларуси, Казахстана, России//Научные труды ДонНТУ. Серия: экономическая. Выпуск 40-1. С.125-129

6. Зозуля В.В., Журавлев П.Д. Гармонизация налоговых систем как способ ограничения налоговой конкуренции в условиях интеграции//Международный бухгалтерский учет. – 2014.-№31(325).-С.20-27.

7. Каграманян А.Д. Процесс гармонизации налогообложения в странах ЕС на современном этапе: Диссертация на соискание ученой степени кандидата экономических наук по специальности 08.00.14. – Москва,2000.

8. Лайченкова Н.Н.Налоговая конкуренция как инструмент повышения эффективности регионального налогообложения и налогового права//Информационная безопасность регионов. – 2015.-№2(19) – С.53-56.

9. Лещенко С.К. Правовые ограничения налоговой конкуренции в Едином экономическом пространстве Республики Беларусь, Республике Казахстан, Российской Федерации//Вестник БДУ. Сер.3 – 2012 – №2 – С.78-82

10. Мамбеталиев Н.Т., Мамбеталиева Ж.Н. О перспективах гармонизации национальных налоговых законодательств государств-участников Евразийского экономического сообщества// Налоговый вестник, 2001. №6. С.14-17.

11. Налоги и налогообложение. Учебник. / Под ред. Романовского М.В., Врублевской О.В.-СПБ.: Питер, 2001. – 544 с.

12. Парфенова, Л.Б., Пугачев, А.А., Тюрина, Т.Э. Налоговый потенциал региона: сущность, методы оценки и развитие. – Ярославль: ИПК «Индиго», 2013. – 207 с.

13. Пинская М.Р. Налоговая конкуренция: от теории к практике: Монография. – М.: ИНФРА-М,2013. – 136 с.

14. Погорлецкий А.И. Внешние факторы модификации национальных налоговых систем: Диссертация на соискание ученой степени доктора экономических наук по специальности 08.00.14, 08.00.10. – Санкт-Петербург, 2005.

15. Погорлецкий А.И. Международное налогообложение. СПб.: Издательство Михайлова В.А. , 2006. – 384 с.

16. Попова Л.В. Налоговые системы зарубежных стран: Учеб.-метод.пособие/ Л.В. Попова, И.А. Маслова, Ю.Д. Земляков, Б.Г. Маслов, И.А.Дрожжина, В.Ю.Салихова . – М.: Издательский дом «Финансы и Кредит» 2007. – 368 с.

17. Попова Г.Л. Характеристики налоговой системы с позиции теории систем// Финансы и кредит. – № 46 (478). – 2011. – С. 31-40.;

18. Райзберг Б.А. Лозовский Л.Ш., Стародубцева Е.Б. Современный экономический словарь. 6-е изд., перераб. и доп. – М.: ИНФРА-М,2012. –512 с.

19. Ранчинская Ю.С. Особенности и тенденции налоговой гармонизации: Диссертация на соискание ученой степени кандидата экономических наук по специальности 08.00.14, 08.00.10. – Москва, 2012.

20. Ткачева Т.Ю. Концепция достижения гармонизации бюджетно-налоговых отношений на основе согласования интересов экономических объектов: Диссертация на соискание ученой степени доктора экономических наук по специальности 08.00.10. – Орел, 2014

21. Троянская М.А. Налоговая конкуренция: понятие, виды, значение//Налоги и финансовое право – 2014.-№ 6 – С.179-185.

22. Тютюрюков Н.Н. Трансформация налоговой системы Российской Федерации в условиях участия в экономических сообществах: Диссертация на соискание ученой степени доктора экономических наук по специальности 08.00.10. – Москва, 2010.

23. Энциклопедия теоретических основ налогообложения/[И.А. Майбуров и др]; под. ред. И.А. Майбурова, Ю.Б. Иванова. – М.: ЮНИТИ-ДАНА, 2016. – 503 с.

References

1. Balakina A. P., Boboev M.R., Mambetaliev N.T, Tyutyuryukov N.N. Nalogovye sistemy gosdarstv-chlenov Evraziiskogo ekonomicheskogo soobshchestva: uchebnoe posobie/Pod.red. d-ra ekon.nauk, prof. A.Z.Dadasheva. M.: Nalogovyi vestnik,2002.-304 s.

2. Bol'shoi ekonomicheskii slovar': 3-e izd. / Pod red. A.B. Borisova. – M.: Knizhnyi mir, 2010. – 860 s.

3. Vylkova E.S. Nalogovoe planirovanie v sisteme upravleniya finansami khozyaistvuyushchikh sub''ektov dissertatsiya na soiskanie uchenoi stepeni doktora ekonomicheskikh nauk / Sankt-Peterburgskii gosudarstvennyi ekonomicheskii universitet. Sankt-Peterburg, 2002. – 345 s.

4. Grusha A.V. Institutsional'nye problemy nalogovoi politiki v ramkakh integrirovannykh prostranstv//Nauchnye truda DonNTU. Seriya: ekonomicheskaya. – 2014. – №1. – S.273-283.

5. Grusha V.A., Shil'ko M.Yu.K voprosu o differentsiatsii instituta nalogovoi koordinatsii v ramkakh Edinogo tamozhennogo prostranstva Belarusi, Kazakhstana, Rossii//Nauchnye trudy DonNTU. Seriya: ekonomicheskaya. Vypusk 40-1. S.125-129

6. Zozulya V.V., Zhuravlev P.D. Garmonizatsiya nalogovykh sistem kak sposob ogranicheniya nalogovoi konkurentsii v usloviyakh integratsii//Mezhdunarodnyi bukhgalterskii uchet. – 2014.-№31(325).-S.20-27.

7. Kagramanyan A.D. Protsess garmonizatsii nalogooblozheniya v stranakh ES na sovremennom etape: Dissertatsiya na soiskanie uchenoi stepeni kandidata ekonomicheskikh nauk po spetsial'nosti 08.00.14. – Moskva,2000.

8. Laichenkova N.N.Nalogovaya konkurentsiya kak instrument povysheniya effektivnosti regional'nogo nalogooblozheniya i nalogovogo prava//Informatsionnaya bezopasnost' regionov. – 2015.-№2(19) – S.53-56.

9. Leshchenko S.K. Pravovye ogranicheniya nalogovoi konkurentsii v Edinom ekonomicheskom prostranstve Respubliki Belarus', Respublike Kazakhstan, Rossiiskoi Federatsii//Vestnik BDU. Ser.3 – 2012 – №2 – S.78-82

10. Mambetaliev N.T., Mambetalieva Zh.N. O perspektivakh garmonizatsii natsional'nykh nalogovykh zakonodatel'stv gosudarstv-uchastnikov Evraziiskogo ekonomicheskogo soobshchestva// Nalogovyi vestnik, 2001. №6. S.14-17.

11. Nalogi i nalogooblozhenie. Uchebnik. / Pod red. Romanovskogo M.V., Vrublevskoi O.V.-SPB.: Piter, 2001. – 544 s.

12. Parfenova, L.B., Pugachev, A.A., Tyurina, T.E. Nalogovyi potentsial regiona: sushchnost', metody otsenki i razvitie. – Yaroslavl': IPK «Indigo», 2013. – 207 s.

13. Pinskaya M.R. Nalogovaya konkurentsiya: ot teorii k praktike: Monografiya. – M.: INFRA-M,2013. – 136 s.

14. Pogorletskii A.I. Vneshnie faktory modifikatsii natsional'nykh nalogovykh sistem: Dissertatsiya na soiskanie uchenoi stepeni doktora ekonomicheskikh nauk po spetsial'nosti 08.00.14, 08.00.10. – Sankt-Peterburg, 2005.

15. Pogorletskii A.I. Mezhdunarodnoe nalogooblozhenie. SPb.: Izdatel'stvo Mikhailova V.A. , 2006. – 384 s.

16. Popova L.V. Nalogovye sistemy zarubezhnykh stran: Ucheb.-metod.posobie/ L.V. Popova, I.A. Maslova, Yu.D. Zemlyakov, B.G. Maslov, I.A.Drozhzhina, V.Yu.Salikhova . – M.: Izdatel'skii dom «Finansy i Kredit» 2007. – 368 s.

17. Popova G.L. Kharakteristiki nalogovoi sistemy s pozitsii teorii sistem// Finansy i kredit. – № 46 (478). – 2011. – S. 31-40.;

18. Raizberg B.A. Lozovskii L.Sh., Starodubtseva E.B. Sovremennyi ekonomicheskii slovar'. 6-e izd., pererab. i dop. – M.: INFRA-M,2012. –512 s.

19. Ranchinskaya Yu.S. Osobennosti i tendentsii nalogovoi garmonizatsii: Dissertatsiya na soiskanie uchenoi stepeni kandidata ekonomicheskikh nauk po spetsial'nosti 08.00.14, 08.00.10. – Moskva, 2012.

20. Tkacheva T.Yu. Kontseptsiya dostizheniya garmonizatsii byudzhetno-nalogovykh otnoshenii na osnove soglasovaniya interesov ekonomicheskikh ob''ektov: Dissertatsiya na soiskanie uchenoi stepeni doktora ekonomicheskikh nauk po spetsial'nosti 08.00.10. – Orel, 2014

21. Troyanskaya M.A. Nalogovaya konkurentsiya: ponyatie, vidy, znachenie//Nalogi i finansovoe pravo – 2014.-№ 6 – S.179-185.

22. Tyutyuryukov N.N. Transformatsiya nalogovoi sistemy Rossiiskoi Federatsii v usloviyakh uchastiya v ekonomicheskikh soobshchestvakh: Dissertatsiya na soiskanie uchenoi stepeni doktora ekonomicheskikh nauk po spetsial'nosti 08.00.10. – Moskva, 2010.

23. Entsiklopediya teoreticheskikh osnov nalogooblozheniya/[I.A. Maiburov i dr]; pod. red. I.A. Maiburova, Yu.B. Ivanova. – M.: YuNITI-DANA, 2016. – 503 s.

|

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».

Рус

Рус