|

DOI: 10.7256/2454-065X.2017.10.24445

Дата направления статьи в редакцию:

16-10-2017

Дата публикации:

06-11-2017

Аннотация:

Предметом статьи являются доходы, поступающие в бюджеты бюджетной системы в связи с применением специальных налоговых режимов, в частности, единого налога на вмененный доход. Объектом выступают экономические отношения, возникающие в процессе распределения финансовых ресурсов налогоплательщиками. Автор подробно рассматривает такие аспекты, как изменение доходов консолидированных бюджетов субъектов Российской Федерации в связи с отменой единого налога на вмененный доход. Отдельное внимание уделяется необходимости перехода субъектов малого и среднего предпринимательства на патентную и упрощенную системы налогообложения. Методология исследования базируется на применении методов индукции, дедукции, сравнительного анализа, а так же метода графической интерпретации полученных результатов. Особым вкладом автора в исследуемой теме является предложение о необходимости пересмотра бюджетного законодательства и уточнения доли распределения единого налога, уплачиваемого в связи с применением упрощенной системы налогообложения в бюджеты бюджетной системы Российской Федерации, после отмены единого налога на вмененный доход.

Ключевые слова:

налог, малый бизнес, специальный налоговый режим, упрощенная система налогообложения, вмененный доход, налогоплательщики, налоговые доходы бюджета, налоговое регулирование, налоговые стимулы, бюджеты бюджетной системы

Abstract: The subject of the research is the revenues that come into the budget system as a result of applying special tax regimes, in particular, single tax on imputed income. The object of the research is the economic relations that arise in the process of distributing financial resources by taxpayers. The author of the article examines such aspects of the topic as changes in revenues of consolidated budgets of the Russian Federation constituents as a result of abolishment of single tax on imputed income. In her research Frumina emphasizes the need to transfer small and medium business entities to the patent and simplified taxation systems. The methodology of the research is based on application of such methods as induction, deduction, comparative analysis and graphic interpretation of results. The author's contribution to the topic is her idea that there is a need to review budgeting laws and specify the share of single tax payable into budgets of the Russian Federation as a result of applying the simplied taxation method after abolishment of single tax on imputed income.

Keywords: tax, small business, special tax regime, simplified tax system, imputed income, taxpayer, tax revenues of the budget, tax regulation, tax incentives, budgets of the budgetary system

Субъекты малого и среднего предпринимательства, включая индивидуальных предпринимателей, имеют право по законодательству Российской Федерации осуществлять выбор режимов налогообложения (общий режим налогообложения, либо специальные налоговые режимы). На сегодняшний день в нашей стране успешно реализуются система налогообложения, предусмотренная для сельскохозяйственных производителей (Единый сельскохозяйственный налог), упрощенная система налогообложения, система налогообложения в виде единого налога на вмененный доход и патентная система налогообложения.

По данным Федеральной налоговой службы, более 90% субъектов малого и среднего бизнеса используют специальные налоговые режимы, упрощенный порядок осуществления бухгалтерского учета и формирования отчетности.

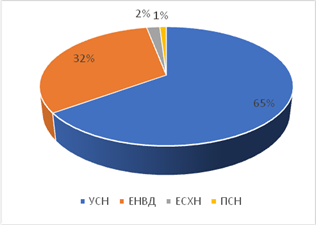

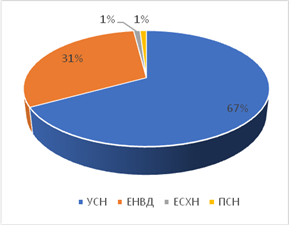

Всего за 2016 год в виде налога на совокупный доход, включающего все специальные налоговые режимы, в консолидированный бюджет Российской Федерации поступило более 388464 млн. руб., что на 9,1% больше аналогичного периода 2015 года (рис. 1).

Изменение динамики поступлений по налогу, взимаемому в связи с применением упрощенной системы налогообложения в сторону повышения и сокращение налоговых платежей по ЕНВД, характеризуют постепенный переход субъектов малого и среднего бизнеса со специального налогового режима, который будет отменен с 2021 года. Однако общий объем доходов консолидированного бюджета в виде налогов на совокупный доход, увеличивается незначительно.

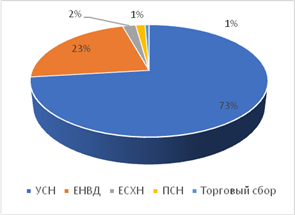

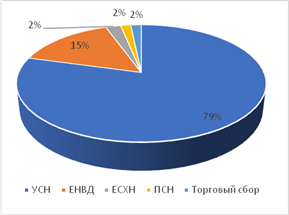

Проблему налогообложения видят в качестве первостепенной субъекты малого и среднего предпринимательства стран Восточного партнерства. Так, судя по данным, опубликованным ОЭСР в 2016 г., Армения и Украина отмечают ее в качестве ключевого сдерживающего фактора (рис. 2-3).

|

|

|

|

2013 год

|

2014 год

|

|

|

|

|

2015 год

|

2016 год

|

Рисунок 1 - Структура платежей, поступивших в консолидированный бюджет Российской Федерации в виде налогов на совокупный доход

За последние годы в области малого и среднего предпринимательства был принят ряд изменений. Отдельные законодательные новации в налоговой сфере, следует отметить особо.

30.11.2016 был принят № 401-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации». В соответствии с принятым документом с 1 января 2017 года увеличились лимиты доходов для предпринимателей, применяющих упрощенную систему налогообложения. Соответствующие изменения внесены в ст. 346.12 и 346.13 [2].

Рисунок 2 - Препятствия для ведения, отмеченные в Беларуси, Молдове и Украине [11]

Рисунок 3 - Препятствия для ведения, отмеченные в Беларуси, Молдове и Украине [11]

Таким образом, под данную систему налогообложения попали субъекты малого и среднего предпринимательства, получившие за девять месяцев до подачи соответствующего уведомления доход, не превышающий 112,5 млн. руб.

В соответствии с другой поправкой (Федеральный закон от 03.07.2016 № 243- ФЗ) предельная остаточная стоимость основных средств организации была увеличена до 150 миллионов рублей, при превышении которой она теряет право на применение упрощенной системы налогообложения. Отдельные, не отмеченные изменения в налогообложении МСП, представлены в таблице 1.

Изменения, принятые в последние годы, касаются практически всех систем налогообложения, однако в данном разделе исследования основное внимание будет уделено единому налогу на вмененный доход.

Известно, что в соответствии с пп. 7, ст. 5 Федерального закона «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и статью 26 Федерального закона «О банках и банковской деятельности», с 1 января 2021 года после восемнадцатилетнего успешного применения будет упразднен единый налог на вмененный доход.

Как предполагается, после отмены ЕНВД, индивидуальные предприниматели, ранее использовавшие данный вид специального налогового режима, перейдут на уплату патента. Организации, в свою очередь, - на другие виды специальных налоговых режимов, предусмотренных российским законодательством (ЕСХН, либо УСН).

Таблица 1 - Совершенствование налогообложения субъектов малого и среднего бизнеса

|

Изменения

|

Норма права

|

|

Дифференциация размера потенциального возможного к получению дохода индивидуального предпринимателя в рамках патентной системы налогообложения

|

№224-ФЗ «О внесении изменений в ст. 346.43 и 345.45 части второй НК РФ от 21 июля 2014 г.

|

|

Предоставление 2-х летних налоговых каникул впервые зарегистрированным индивидуальным предпринимателям, ведущим деятельность в производственной, социальной, научной сферах и применяющих УСН, либо ПСН

|

№447-ФЗ «О внесении изменений в часть вторую НК РФ» от 29 декабря 2014 г.

|

|

Предоставление права законодательным органам субъектов РФ устанавливать налоговую ставку для налогоплательщиков, применяющих УСН с объектом налогообложения «доходы» от 1 до 6%

|

№232-ФЗ «О внесении изменений в ст. 12 первой и часть вторую НК РФ» от 13 июля 2015 г.

|

|

Возможность установления в городах федерального значения ставки ЕНВД от 7,5 до 15%

|

|

Расширение перечня видов деятельности по ПСН до 63

|

|

Установление 2-х летних налоговых каникул для впервые зарегистрированных индивидуальных предпринимателей, работающих по УСН или ПСН и осуществляющих деятельность в сфере бытовых услуг

|

Для определения влияния отмены ЕНВД на доходы бюджетов бюджетной системы, рассмотрим распределение поступлений от анализируемых режимов налогообложения между бюджетами.

В соответствии с письмом Министерства финансов Российской Федерации от 20 апреля 2006 г. №03-03-07/2-30 и п. 7 ст. 12 Налогового кодекса Российской Федерации, специальные налоговые режимы предусматривают федеральные налоги. При этом нормы Налогового кодекса не устанавливают взаимосвязь между видом налога и бюджетом бюджетной системы в который он зачисляется. Тем не менее, данный вопрос регламентирует Бюджетный кодекс Российской Федерации, в соответствии с которым выполняются следующие условия:

· УСН полностью перечисляется в бюджет субъекта Российской Федерации [1];

· ЕНВД по нормативу 100% зачисляется в местный бюджет (бюджеты муниципальных районов или городских округов) [1];

· ПСН по нормативу 100% подлежит уплате в местный бюджет (бюджеты муниципальный районов, бюджеты городских округов, бюджеты городских округов с внутригородским делением) [1].

Следовательно, при отмене ЕНВД, часть налогоплательщиков-организаций, которые перейдут на уплату единого налога, взимаемого в связи с применением упрощенной системы налогообложения, будут уплачивать налог в региональный бюджет. В этом случае произойдет значительное недополучение налоговых доходов местных бюджетов.

По представленным в таблицах 2-4 данным (субъекты Российской Федерации для анализа поступлений от специальных налоговых режимов были выбраны в зависимости от опережающего, умеренного и незначительного развития малого и среднего предпринимательства в регионе), единый налог, подлежащий уплате в бюджет организациями, использующими специальный налоговый режим в виде ЕНВД, в Республике Башкортостан колеблется от 648309 тыс. руб. до 744560 тыс. руб. в период с 2009 по 2016 годы (таблица 2).

Таблица 2 – Сумма единого налога на вмененный доход для отдельных видов деятельности, подлежащая уплате в бюджет Свердловской области, тыс. руб. [3]

|

год

|

Всего

|

Организации

|

Индивидуальные предприниматели

|

|

2009

|

2377993

|

970811

|

1418228

|

|

2010

|

2639925

|

1027

|

1612925

|

|

2011

|

2575429

|

989425

|

1586004

|

|

2012

|

2862837

|

1085139

|

1777698

|

|

2013

|

2525600

|

982667

|

1542933

|

|

2014

|

2676768

|

985462

|

1691306

|

|

2015

|

2816097

|

1065818

|

1750279

|

|

2016

|

2469154

|

920511

|

1548643

|

Таблица 3 – Сумма единого налога на вмененный доход для отдельных видов деятельности, подлежащая уплате в бюджет Республики Башкортостан, тыс. руб. [3]

|

год

|

Всего

|

Организации

|

Индивидуальные предприниматели

|

|

2009

|

2054979

|

714359

|

1340620

|

|

2010

|

2168895

|

703134

|

1465761

|

|

2011

|

2066813

|

648309

|

1418504

|

|

2012

|

2355287

|

744560

|

1610727

|

|

2013

|

2011338

|

676664

|

1334674

|

|

2014

|

2204534

|

721002

|

1483532

|

|

2015

|

2181449

|

727891

|

1453558

|

|

2016

|

2005826

|

678074

|

1327752

|

Таблица 4 – Сумма единого налога на вмененный доход для отдельных видов деятельности, подлежащая уплате в бюджет Кабардино-Балкарской Республики, тыс. руб. [3]

|

год

|

Всего

|

Организации

|

Индивидуальные предприниматели

|

|

2009

|

178192

|

43028

|

135163

|

|

2010

|

197650

|

48871

|

148779

|

|

2011

|

194426

|

45644

|

148782

|

|

2012

|

218989

|

49577

|

169412

|

|

2013

|

151203

|

48392

|

102811

|

|

2014

|

194934

|

43503

|

151431

|

|

2015

|

170047

|

37965

|

132082

|

|

2016

|

170617

|

34086

|

136531

|

Следовательно, при переходе на УСН, который зачисляется в региональный бюджет, муниципальный бюджет Республики Башкортостан недополучит денежных средств в размере  701749 тыс. рублей. Муниципальный бюджет Кабардино-Балкарской республики потеряет 701749 тыс. рублей. Муниципальный бюджет Кабардино-Балкарской республики потеряет  43883 тыс. руб., бюджет Свердловской области 43883 тыс. руб., бюджет Свердловской области  100335 тыс. руб. 100335 тыс. руб.

В целях восполнения недополученных доходов местных бюджетов необходимо внести изменения в бюджетное законодательство Российской Федерации и предусмотреть перераспределение части доходов, полученных в результате уплаты УСН в местные бюджеты.

Учитывая, что муниципальные бюджеты, подвергшихся анализу регионов, теряют от 4,5% (Кабардино-Балкарская Республика) до 10,28% (Республика Башкортостан), поступления от УСН должны компенсировать величину отмеченных потерь.

В среднем, по предварительным расчетам, увеличение УСН в связи с отменой ЕНВД произойдет на 6,7-15% в зависимости от региона. Соответственно, предлагается рассмотреть возможность распределения УСН между региональным и местным бюджетом в пропорции 90-10%, где 90% от полученных платежей подлежат зачислению в бюджет субъекта Российской Федерации, а 10% - в соответствующий бюджет муниципального образования.

Кроме того, учитывая предстоящие изменения в налоговом законодательстве, необходимо обеспечить стимулирование перехода индивидуальных предпринимателей с ЕНВД на патентную систему налогообложения. В целях «безболезненного» перехода индивидуальных предпринимателей – плательщиков ЕНВД на ПСН, считаем целесообразным расширить перечень видов деятельности для применения патентной системы налогообложения, до перечня, включаемого ЕНВД (частично данное положение было исполнено в 2017 г.).

По аналогии с действующим ЕНВД, предусмотреть возможность для патентной системы налогообложения в качестве меры по стимулированию развития малого и среднего предпринимательства, снижения размера патента на величину страховых взносов, уплачиваемых в государственные внебюджетные фонды. В этой связи рекомендуется п. 2 ст. 346.51 дополнить текстом следующего содержания:

«Сумма налога, если патент получен на срок до шести месяцев и если патент получен на срок от шести месяцев до календарного года, уменьшается на сумму страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом периоде в соответствии с законодательством Российской Федерации».

Резюмируя вышеизложенное, отметим, что налогообложения субъектов малого и среднего предпринимательства, проведенный автором в разрезе отдельных субъектов Российской Федерации с опережающим, умеренным и незначительным развитием малого и среднего предпринимательства, показал, что отмена в 2021 году ЕНВД приведет к недополучению налоговых доходов местными бюджетами.

Субъекты малого и среднего предпринимательства, которые будут вынуждены оказаться от уплаты ЕНВД, будут поставлены перед выбором перехода на упрощенную систему налогообложения, либо единый сельскохозяйственный налог (организации) и патентную систему налогообложения (индивидуальные предприниматели). Следовательно, организации, не участвующие в производстве и реализации сельскохозяйственной продукции, перейдут на уплату УСН, зачисляемый в соответствии с положениями Бюджетного кодекса Российской Федерации в региональные бюджеты. То есть, местные бюджеты, формирующие на сегодняшний день доходную базу 100% платежами ЕНВД, потеряют значительную часть налоговых доходов.

В целях восполнения утраченных в виде ЕНВД доходов, целесообразно внести изменения в бюджетное законодательство Российской Федерации в части уточнения процента распределения УСН между региональным и местными бюджетами.

Библиография

1. Бюджетный кодекс Российской Федерации от 31.07.1998. №145-ФЗ.

2. Налоговый кодекс Российской Федерации от 31.07.1998. №146-ФЗ.

3. Статистическая налоговая отчетность ФНС, форма №5-ЕНВД.

4. Ахмадеев Р.Г. Налоговые льготы для малых инновационных предприятий в России // Международная торговля и торговая политика. 2014. №38(614). С.26-31.

5. Косов М.Е., Иванова Я.Я. Финансовая политика государства в условиях кризиса и развитие промышленности, малого и среднего бизнеса: возможности и барьеры // Финансовая жизнь. 2017. №3. С.89-98.

6. Мельничук М.В., Караев А.К. Пути решения проблем регулирования развития малого и среднего бизнеса в российских регионах (зарубежный опыт) // Современная наука: актуальные проблемы теории и практики. Серия: Экономика и право. 2017. №4. С.31-34.

7. Понкратов В.В., Воронцов А.Н. Бюджетно-налоговая политика России как контрциклический инструмент прокризисного развития // Экономика и предпринимательства. 2016. №12-2 (77-2). С.830-834.

8. Ручкина Г.Ф., Мельничук М.В., Одинцов Б.Е., Демченко М.В., Дрогобыцкий И.Н. Липич А.Н., Орлова И.В., Фрумина С.В. Совершенствование регулирования развития малого бизнеса в Российской Федерации. Москва, 2017.

9. Ручкина Г.Ф. Кредитные организации в инфраструктуре поддержки субъектов малого и среднего предпринимательства: правовое обеспечение в новых экономических условиях // Банковское право. 2016. №4. С.73-75.

10. Ручкина Г.Ф., Демченко М.В., Ключникова Я.А., Романов А.Ю., Венгеровский Е.Л. Совершенствование правовых условий осуществления государственной поддержки субъектов малого и среднего предпринимательства. Отчет о НИР от 14.02.2014.

11. EBRD (2014), Business Environment and Enterprise Performance Survey, BEEPS V (2011-2014), комплекс данных: http://ebrd-beeps.com (по состоянию на июль 2015 года).

References

1. Byudzhetnyi kodeks Rossiiskoi Federatsii ot 31.07.1998. №145-FZ.

2. Nalogovyi kodeks Rossiiskoi Federatsii ot 31.07.1998. №146-FZ.

3. Statisticheskaya nalogovaya otchetnost' FNS, forma №5-ENVD.

4. Akhmadeev R.G. Nalogovye l'goty dlya malykh innovatsionnykh predpriyatii v Rossii // Mezhdunarodnaya torgovlya i torgovaya politika. 2014. №38(614). S.26-31.

5. Kosov M.E., Ivanova Ya.Ya. Finansovaya politika gosudarstva v usloviyakh krizisa i razvitie promyshlennosti, malogo i srednego biznesa: vozmozhnosti i bar'ery // Finansovaya zhizn'. 2017. №3. S.89-98.

6. Mel'nichuk M.V., Karaev A.K. Puti resheniya problem regulirovaniya razvitiya malogo i srednego biznesa v rossiiskikh regionakh (zarubezhnyi opyt) // Sovremennaya nauka: aktual'nye problemy teorii i praktiki. Seriya: Ekonomika i pravo. 2017. №4. S.31-34.

7. Ponkratov V.V., Vorontsov A.N. Byudzhetno-nalogovaya politika Rossii kak kontrtsiklicheskii instrument prokrizisnogo razvitiya // Ekonomika i predprinimatel'stva. 2016. №12-2 (77-2). S.830-834.

8. Ruchkina G.F., Mel'nichuk M.V., Odintsov B.E., Demchenko M.V., Drogobytskii I.N. Lipich A.N., Orlova I.V., Frumina S.V. Sovershenstvovanie regulirovaniya razvitiya malogo biznesa v Rossiiskoi Federatsii. Moskva, 2017.

9. Ruchkina G.F. Kreditnye organizatsii v infrastrukture podderzhki sub''ektov malogo i srednego predprinimatel'stva: pravovoe obespechenie v novykh ekonomicheskikh usloviyakh // Bankovskoe pravo. 2016. №4. S.73-75.

10. Ruchkina G.F., Demchenko M.V., Klyuchnikova Ya.A., Romanov A.Yu., Vengerovskii E.L. Sovershenstvovanie pravovykh uslovii osushchestvleniya gosudarstvennoi podderzhki sub''ektov malogo i srednego predprinimatel'stva. Otchet o NIR ot 14.02.2014.

11. EBRD (2014), Business Environment and Enterprise Performance Survey, BEEPS V (2011-2014), kompleks dannykh: http://ebrd-beeps.com (po sostoyaniyu na iyul' 2015 goda).

|

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».

Рус

Рус