|

DOI: 10.7256/2454-065X.2017.9.24302

Дата направления статьи в редакцию:

29-09-2017

Дата публикации:

10-10-2017

Аннотация:

Предметом исследования является воздействие, которое налоговые льготы и другие меры налоговой политики, оказывают на налоговую нагрузку на факторы производства. Объектом исследования является налоговая нагрузка на труд и капитал. Особое внимание уделяется оценке влияния налоговых преференций, направленных на стимулирование инвестиций, на уровень налоговой нагрузки. Подробно рассматриваются преференции, связанные с налогом на прибыль, как в части ставок налога, так и налоговой базы. Также производится количественный анализ льгот по налогу на имущество организаций. В качестве методологической основы для анализа используется расчет эффективных ставок налога. Предложен способ оценки недопоступлений налога на прибыль в бюджет в связи с использованием амортизационной премии и ускоренной амортизации. Обоснована превалирующая роль этих инструментов в снижении налоговой нагрузки по сравнению с льготными ставками по налогу на прибыль и освобождениями от уплаты данного налога. Для стимулирования инвестиционной активности помимо применяемых мер по снижению эффективной ставки по налогу на прибыль предлагается сокращение налоговой нагрузки на труд.

Ключевые слова:

налоговая политика, налоговая нагрузка, налоговые льготы, эффективная ставка налога, налог на прибыль, налог на имущество, налоги на труд, инвестиционные стимулы, амортизационная премия, ускоренная амортизация

Abstract: The subject of the research is the impact that tax benefits and other fiscal policy measures have on the tax burden of production factors. The object of the research is the labor and capital tax burden. Particular attention is paid to assessing the impact of investment tax incentives on the level of tax burden. The preferences related to the income tax are treated in detail, both in terms of tax rates and the tax base. There is also a quantitative analysis of the organization property tax benefits. The calculation of effective tax rates is used as a methodological basis for the analysis. The method for estimating income tax shortfalls using the amortization premium and accelerated depreciation is proposed. The prevailing role of these allowances in decreasing the tax burden in comparison with the exemptions and reduced rates of corporate income tax is substantiated. In order to stimulate investment activity it is proposed to decrease the tax burden on labor in addition to the measures reducing the effective income tax rate.

Keywords: tax policy, tax burden, tax benefits, effective tax rate, corporate income tax, property tax, labor taxes, investment incentives, bonus depreciation, accelerated amortization

Сочетание циклических и структурных факторов привело к падению инвестиционной активности в России в течение последних лет. Циклическую компоненту спада главным образом можно объяснить снижением нефтяных цен во втором полугодии 2014 года, которое привело к резкому сокращению совокупного спроса. При этом темпы роста ВВП начали снижаться в 2013 году, то есть еще до падения цен на нефть, а рост инвестиций замедлялся уже в 2012 году, что указывает на наличие структурных препятствий для экономического развития. В настоящее время демографическая ситуация ведет к ограничению предложения на рынке труда, и экономика функционирует в условиях, близких к уровню полной занятости. Соответственно, для повышения потенциальных темпов экономического роста наиболее важным источником становится увеличение капиталовложений частного сектора, а актуальная задача экономической политики заключается в создании необходимых для этого условий. Одним из важных инструментов, который мог бы способствовать повышению инвестиционной активности, является политика в области налогообложения.

Оценка влияния налоговых изменений на уровень инвестиций в экономике является нетривиальной исследовательской задачей, состоящей в выборе методологии анализа и определении спецификации эмпирической модели. Так или иначе большинство работ, посвященных налоговой политике различных стран, указывают на положительную связь применения налоговых стимулов и роста капиталовложений [1]. Цель настоящей статьи заключается в количественной характеристике элементов налоговой системы, применяемых для увеличения уровня инвестиций. В данном контексте можно выделить два уровня анализа: во-первых, налоговая система в целом, характеризуемая распределением налоговой нагрузки между факторами производства; во-вторых, предусмотренные законодательством налоговые льготы и другие преференции, направленные на стимулирование инвестиций.

При характеристике распределения налоговой нагрузки между факторами производства используются показатели номинальных ставок налога, отношение поступления налогов к ВВП и эффективные налоговые ставки. Наиболее информативным инструментом анализа являются эффективные налоговые ставки по ряду причин. В частности, номинальные ставки не позволяют учесть применяемые налоговые стимулы, а значение коэффициента «налоговые поступления/ВВП» зависит не только от проводимой налоговой политики, но и отношения размера налоговой базы к ВВП в конкретной точке экономического цикла. В свою очередь эффективная налоговая ставка представляет собой соотношение налоговых поступлений к налоговой базе, позволяя наиболее точным образом учесть уровень налоговой нагрузки по рассматриваемому налогу. В случае международных сопоставлений в качестве базы могут быть использованы показатели системы национальных счетов, имеющие сходные методики расчета в различных странах. Так, при расчете эффективной ставки по налогам на труд (подоходный налог и взносы по социальному страхованию) в качестве базы может быть использован компонент ВВП – оплата труда наемных работников, в случае расчета эффективной ставки по налогу на прибыль – показатель валовой прибыли, который используется для расчета ВВП по источникам дохода. Существуют различные концепции, определяющие состав платежей, которые должны учитываться при расчете налоговой нагрузки [2]. В расчетах для настоящей статьи использовались платежи, признаваемые налогами в соответствии с законодательством, а также социальные взносы, являющиеся таковыми по своей экономической сути.

Отдельно для России эффективные налоговые ставки по факторам производства могут быть рассчитаны относительно фактической налоговой базы на основе статистики Федеральной налоговой службы. Для расчета эффективной ставки по налогу на прибыль, являющейся основной характеристикой налоговой нагрузки с точки зрения корпоративных инвесторов, учитывается весь начисленный налог на прибыль и налоговая база, в том числе для тех случаев, когда налог на прибыль уплачивается по сниженной или нулевой ставке, например, резидентами особых экономических зон и сельскохозяйственными товаропроизводителями.

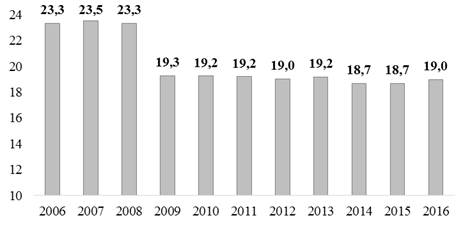

Резкое снижение эффективной ставки по налогу на прибыль наблюдалось в России в 2009 г. и было связано со снижением номинальной ставки с 24% до 20%. В период с 2009 г. по 2016 г. эффективная налоговая ставка варьировалась в целом по России диапазоне от 18,7% до 19,3%. Разница между номинальной и эффективной налоговой ставкой свидетельствует о снижении налоговой нагрузки за счет налоговых льгот и других преференций, а также возможности переноса убытка или части убытка предыдущих лет для снижения налоговой базы. Следует отметь, что указанные налоговые преференции позволили снизить эффективную ставку за рассматриваемый период не более, чем на 1 п.п. (за исключением 2014-2015 гг., когда разница составляла 1,3 п.п.). Таким образом, фактическая налоговая нагрузка на прибыль организаций незначительно отличалась от ее номинального уровня (Рис.1).

Рисунок 1 – Эффективная ставка налога на прибыль в России в 2006-2016 гг., в %

Источник: рассчитано автором по данным ФНС.

Налоговая нагрузка на другой фактор производства – труд – может быть определена как сумма эффективных ставок по налогу на доходы физических лиц (НДФЛ) и страховым взносам. В целом, эффективная ставка НДФЛ определяется структурой доходов физических лиц, часть из которых облагается по ставкам, отличным от стандартной ставки в размере 13%. Например, в 2015 г. эффективная ставка НДФЛ выросла до 13,05% по сравнению с 12,83% годом ранее за счет резкого падения доходов, облагаемых по ставке 9% (дивиденды и ряд других доходов). При этом, рассматривая налоговую нагрузку на труд, наибольшее значение имеет эффективная ставка по трудовым доходам, которая с 2011 г. фактически не отличается от номинальной и составляет 13%.

Второй составляющей налоговой нагрузки на труд является эффективная ставка по социальным взносам, рассчитанная как отношение поступлений страховых взносов к налоговой базе по НДФЛ. Разница между эффективной и предельными номинальными ставками по страховым взносам возникает в связи со снижением номинальной ставки при достижении пороговых значений уплаты взносов. В результате, основная часть налоговой нагрузки на труд в России приходится на работодателей, сокращая на соответствующий уровень прибыль организаций до налогообложения (Рис. 2).

Рисунок 2 – Эффективная ставка по налогам на труд в России в 2008-2015 гг., в %

Источник: рассчитано автором по данным ФНС и Федерального казначейства.

Одним из факторов отклонения налоговой нагрузки от номинального уровня является применение различного рода налоговых льгот. В последующем анализе акцент делается на льготы, которые либо непосредственно были разработаны для стимулирования инвестиционной деятельности, либо косвенно могут оказывать положительное влияние на инвестиционную активность в частном секторе.

Элементы налоговой системы, которые имеют перспективы для стимулирования инвестиций далее классифицируются по видам налогов. Наиболее существенная группа рассматриваемых налоговых преференций относится к налогу на прибыль. Во-первых, ставка в размере 0 процентов предусматривается для следующих организаций:

- медицинские и образовательные организации;

- сельскохозяйственные товаропроизводители и рыбохозяйственные организации;

- организации, осуществляющие социальное обслуживание граждан.

Также применяется пониженная ставка по налогу на прибыль в размере 10% на доходы иностранных организаций от использования, содержания или сдачи в аренду (фрахта) судов, самолетов или других подвижных транспортных средств или контейнеров. Кроме того, в настоящее время в связи с проведением в Российской Федерации Чемпионата мира по футболу в 2018 г. от статуса налогоплательщика освобождены организации, которые участвуют в подготовке к данному спортивному мероприятию (в частности, национальные футбольные ассоциации, производители медиаинформации и поставщики товаров, работ и услуг FIFA).

Второй группой налоговых преференций в части налога на прибыль является особый порядок принятия к налогообложению расходов, связанных с вложениями в основные средства:

- амортизационная премия, дающая право на единовременное списание части амортизации в размере не более 10% или 30% для основных средств, которые входят в 3 – 7 амортизационные группы;

- ускоренная амортизация с повышающим коэффициентом 2 (по отношению к объектам, используемым в работе в условиях агрессивной среды, сельскохозяйственными организациями промышленного типа, резидентами экономических зон, а также к объектам, имеющим высокую энергетическую эффективность) или с коэффициентом 3 (по отношению к основным средствам, которые используются исключительно в научно-исследовательской деятельности, являются предметом договора лизинга и в ряде других случаев).

- списание амортизации по основным средствам и нематериальным активам, использованным в НИОКР (по перечню Правительства Российской Федерации) с коэффициентом 1,5 (то есть на расходы относится сумма амортизации в 1,5 раза превышающая фактические затраты).

Третья группа льгот связана с правом субъектов Российской Федерации устанавливать пониженную ставку по налогу на прибыль для отдельных категорий налогоплательщиков. При этом подлежащая зачислению в бюджеты субъектов Российской Федерации ставка налога на прибыль до 2017 г. должна была быть не ниже 13,5%, а период с 2017 г. по 2020 г. – не ниже 12,5% из 17% зачисляемых в этот период в региональные бюджеты.

Также преференциальное налогообложение действует в следующих случаях:

- для резидентов особых экономических зон: снижение региональной ставки налога на прибыль до 13,5 процентов;

- для резидентов технико-внедренческих особых экономических зон: налоговая ставка устанавливается в размере 0 процентов;

- для резидентов территорий опережающего развития и свободного порта Владивосток: налоговая ставка в размере не более 5% в течение пяти лет с года получения первой прибыли и не менее 10% в течение следующих пять лет;

- для участников региональных инвестиционных проектов: налоговая ставка в размере не более 10% в течение пяти лет с года получения первой прибыли и не менее 10% в течение следующих 5 лет;

- для участников проекта «Сколково»: освобождение от статуса налогоплательщика на 10 лет, по истечение этого срока прибыль облагается по ставке 0 процентов.

Еще одной группой льгот, потенциально оказывающей влияние на уровень инвестиций в экономике, являются льготы по налогу на имущество организаций. Стандартная ставка налога на имущество организаций установлена в размере 2,2%, но в ряде случаев она может быть снижена. Кроме того, отдельные виды активов освобождаются от налогообложения в соответствии с законодательством. В частности, при налогообложении отдельных объектов недвижимого имущества исходя из кадастровой стоимости с 2016 года, ставка налога на имущество организаций не может превышать 2%. Следует отметить, что до 2016 г., по налогу на имущество организаций, взимаемому по кадастровой стоимости предусматривалась возможность установления более низких ставок. Так, например, в г. Москва величина ставки этого налога составляла в 2014 г. - 1,5%, в 2015 г. - 1,7%. В других субъектах Российской Федерации максимальная величина ставки налога за этот период составляла 1,0% и 1,5% соответственно. Налоговым законодательством также предусмотрено установление нулевой ставки налога в отношении определенных объектов недвижимости (объекты магистральных газопроводов, газодобычи, производства и хранения гелия; а также объекты, предусмотренные техническими проектами разработки месторождений полезных ископаемых и иной проектной документацией на выполнение работ, связанных с пользованием участками недр, или проектной документацией объектов капитального строительства). Движимое имущество, зарегистрированное с 1 января 2013 г. в качестве основных средств, не облагается налогом на имущество, за исключением случаев, когда сделка о его приобретении (в том числе покупке) или передачи осуществляется между взаимозависимыми сторонами или когда имущество принято к учету в результате реорганизации (ликвидации) организации.

Особый порядок уплаты налога на имущество установлен для резидентов особых экономических зон. В частности, освобождаются от налогообложения в течение десяти лет: резиденты ОЭЗ, участники проекта «Сколково» и управляющие компании, участвующие в проекте «Сколково». Также освобождаются от налогообложения судостроительные организации-резиденты промышленно-производственной особой экономической зоны в течение срока существования данной ОЭЗ.

Для резидентов Особой экономической зоны в Калининградской области предусмотрено применение нулевой налоговой ставки в период с первого по шестой год в отношении имущества, созданного или приобретенного при реализации инвестиционного проекта в ОЭЗ. В период с седьмого по двенадцатый год резидентства в ОЭЗ в отношении организаций применяется ставка, составляющая одну вторую от установленной законом Калининградской области ставки налога на имущество организаций.

Для оценки объемов предоставления налоговых преференций проведен анализ налоговых льгот по налогу на прибыль и налогу на имущество организаций, а также особых случаев учета в расходах амортизационных отчислений. Основным источником информации послужила отчетность Федеральной налоговой службы по соответствующим налогам за период с 2006 по 2016 годы.

Анализ налоговой статистики показыл, что объемы предоставления налоговых льгот и освобождений от уплаты налога на прибыль в связи с применением относительно новых инструментов налоговой политики в настоящее время невелики. В 2016 году сумма недопоступления налога на прибыль от организаций-участников проекта «Сколково», участников региональных инвестиционных проектов и резидентов территорий опережающего социально-экономического развития в совокупности не превышает 0,002% от суммы начисленного налога на прибыль в целом по России. Также незначительное влияние на налоговую нагрузку оказали недопоступления по налогу на прибыль участников особых экономических зон, в том числе Калининградской ОЭЗ, и резидентов свободного порта Владивосток, которые в совокупности в 2016 году составили 0,4% от начисленного налога на прибыль, учитывая, что объем налоговых льгот в ОЭЗ Калининградской области и свободном порте Владивосток был наибольшим с момента их создания. Значительно больший объем налоговых недопоступлений связан с освобождением от уплаты налога на прибыль организаций, осуществляющих образовательную и (или) медицинскую деятельность, организаций, а также социальное обслуживание граждан и организаций – сельскохозяйственных товаропроизводителей. В 2016 г. в совокупности по этим категориям налогоплательщиков недопоступления составили 2,5% от начисленного налога на прибыль, где наибольшую долю в размере 2,1% занимают недопоступления по организациям – сельскохозяйственным товаропроизводителям.

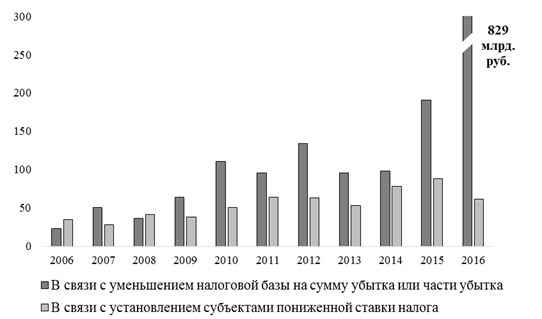

Два традиционных для российского налогового законодательства инструмента снижения налога на прибыль, а именно пониженная ставка налога в соответствии с законами субъектов Российской Федерации и возможность уменьшить налоговую базу на сумму убытка или части убытка предыдущих лет, оказывают большее влияние на общую налоговую нагрузку в России, чем рассмотренные ранее меры (Рис. 3).

Рисунок 3 – Недопоступления налога на прибыль, млрд руб.

Источник: составлено по данным ФНС.

При этом недопоступления налога на прибыль в связи с уменьшением налоговой базы на сумму убытка или части убытка стабильно превышают объемы региональных налоговых льгот с 2009 г. Особенное значение данный инструмент приобретает в посткризисные периоды. В 2010 г. объем недопоступлений налога в связи с его применением составил 110 млрд руб., а в 2016 г. рекордные 829 млрд руб.

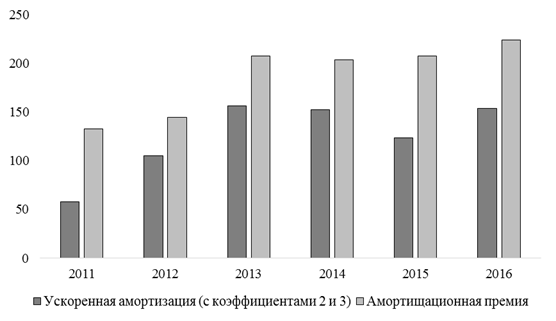

В ряде исследований также подчеркивается возрастающая роль амортизационной премии в системе налоговых стимулов инвестиционной направленности [3, 4]. Однако, если по рассмотренным выше налоговым преференциям ведется прямой учет недопоступлений налога на прибыль, позволяющий оценить объемы предоставленных экономике налоговых стимулов, то в части расходов, связанных с капиталовложениями, с 2009 г. публикуются только суммы амортизационной премии и с 2011 г. суммы начисленной амортизации при применении к основной норме амортизации повышающих коэффициентов 2 и 3. Для оценки предоставляемого за счет амортизационной премии и ускоренной амортизации налогового стимула, необходимо указанные суммы, принимаемые к расходу в целях исчисления налоговой базы по налогу на прибыль умножить на эффективную налоговую ставку по этому налогу. Такой способ оценки позволяет получить аналог показателя, который используется для других преференций по налогу на прибыль, а именно сумму недополученных бюджетом средств (Рис. 4).

Рисунок 4 – Размер налогового стимула при применении амортизационной премии и ускоренной амортизации, млрд руб.

Источник: рассчитано автором по данным ФНС.

Результаты проведенной оценке свидетельствуют о том, что с 2011 г. применение организациями амортизационной премии предоставляло экономике наибольший стимул по сравнению с другими рассмотренными мерами (за исключением переноса убытка прошлых лет в 2016 г.). Ускоренная амортизация позволила организациям в период с 2011 г. по 2016 г. сократить налог на прибыль в среднем в 1,8 раза сильнее, чем снижение ставки налога на прибыль субъектами Российской Федерации. Таким образом, в системе стимулов, связанных с налогом на прибыль, существенно большую роль играют преференции, позволяющие сократить налоговую базу, нежели пониженные или нулевые налоговые ставки. Важность амортизационной премии и ускоренной амортизации указывает также на необходимость уточнения эффективной ставки по налогу на прибыль в целом по России (Рис. 5). В результате при учете амортизационной премии и ускоренной амортизации эффективная ставка по налогу на прибыль за период с 2011 г. по 2016 г. снижается в среднем на 0,5 п.п.

Рисунок 5 – Эффективная ставка по налогу на прибыль с учетом и без учета амортизационной премии и ускоренной амортизации, %

Источник: рассчитано автором по данным ФНС.

С точки зрения сокращения налоговой нагрузки на организации при измерении в денежном выражении существенный вклад также вносят льготы по налогу на имущество организаций. В 2015 г. суммарный объем льгот по этому налогу составил 317,7 млрд руб., что сопоставимо с объемами налоговых стимулов за счет амортизационной премии и ускоренной амортизации (Рис. 6).

Рисунок 6 – Объемы предоставленных льгот по налогу на имущество организаций (в млрд руб.) и эффективная налоговая ставка (в %)

Источник: рассчитано автором по данным ФНС.

В 2013-2014 гг. падение объемов предоставленных льгот связано с отменой льгот для крупных инфраструктурных объектов, после чего с 2015 г. были введены льготы в отношении объектов движимого имущества, принятого к учету с 1 января 2013 г. Объемы предоставления региональных льгот в этот период оставались на уровне, близком к 150 млрд руб. ежегодно.

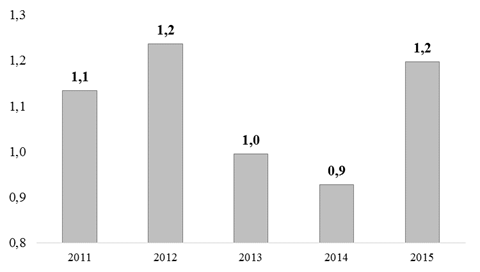

За период с 2011 г. по 2015 г. в среднем объем рассмотренных выше налоговых преференций по налогам на прибыль и имущество организаций составлял 1,1% ВВП (в связи с отсутствием статистики по налогу на имущество организаций расчет за 2016 г. не производился). Падение объема предоставленных преференций в 2013-2014 гг. до 0,9-1,0% ВВП главным образом объясняется резким сокращением льгот по налогу на имущество организаций в эти годы (Рис. 7).

Рисунок 7 – Объем налоговых преференций по налогам на прибыль и имущество организаций, в % ВВП

Источник: рассчитано автором по данным Росстата и ФНС.

Таким образом, снижение налоговой нагрузки на капитал (по налогу на прибыль) с номинального до фактического уровня обеспечивается как за счет налоговых льгот, позволяющих снизить ставку налога, так и за счет сокращения налогооблагаемой базы при применении амортизационной премии и ускоренной амортизации. При этом последняя группа инструментов вносит наибольший вклад в общий объем рассмотренных налоговых преференций. Помимо этого, значительный объем предоставляемых налоговых льгот связан с налогом на имущество организаций. В результате этого, хозяйствующие субъекты, осуществляющие инвестиции в основной капитал, получают возможность работать в условиях относительно более низкой налоговой нагрузки, главным образом по налогу на прибыль. В то же время, инвестиционная деятельность связана с большим количеством рисков и ограничений, даже с учетом налоговых стимулов. В существующих экономических условиях при разработке налоговой политики необходимо рассматривать возможности поддержки инвестиций не только через применение льгот, возникающих при осуществлении капиталовложений, но и через перераспределение налоговой нагрузки на факторы производства. Одним из возможных вариантов повышения рентабельности деятельности компаний, способного оказать стимулирующие воздействие на расширение инвестиционной деятельности, может стать пересмотр налоговой нагрузки на труд.

Библиография

1. Лазарян С. С., Черноталова М. А. Влияние налоговой политики на уровень инвестиций частного сектора //Научно-исследовательский финансовый институт. Финансовый журнал. – 2017. – №. 3. – С. 71-84.

2. Громов В. В., Шаталова С. С. Концепции оценки налоговой нагрузки //Научно-исследовательский финансовый институт. Финансовый журнал. – 2017. – №. 2. – С. 9-19.

3. Алиев Б. Х., Алимирзоева М. Г., Казимагомедова З. А. Анализ действенности налоговых льгот и преференций в механизме государственной поддержки инвестиционной деятельности предприятий //Экономический анализ: теория и практика. – 2015. – №. 11 (410). – С. 13-25.

4. Семенова Н. Н., Арапова О. А. Налоговое стимулирование инвестиционных процессов в России: действующая практика и перспективы развития //Финансовая аналитика: проблемы и решения. – 2017. – Т. 10. – № 5. – С. 550-562.

5. Данные по формам статистической налоговой отчетности. Федеральная налоговая служба. URL: https://www.nalog.ru/ (дата обращения: 12.09.2017).

References

1. Lazaryan S. S., Chernotalova M. A. Vliyanie nalogovoi politiki na uroven' investitsii chastnogo sektora //Nauchno-issledovatel'skii finansovyi institut. Finansovyi zhurnal. – 2017. – №. 3. – S. 71-84.

2. Gromov V. V., Shatalova S. S. Kontseptsii otsenki nalogovoi nagruzki //Nauchno-issledovatel'skii finansovyi institut. Finansovyi zhurnal. – 2017. – №. 2. – S. 9-19.

3. Aliev B. Kh., Alimirzoeva M. G., Kazimagomedova Z. A. Analiz deistvennosti nalogovykh l'got i preferentsii v mekhanizme gosudarstvennoi podderzhki investitsionnoi deyatel'nosti predpriyatii //Ekonomicheskii analiz: teoriya i praktika. – 2015. – №. 11 (410). – S. 13-25.

4. Semenova N. N., Arapova O. A. Nalogovoe stimulirovanie investitsionnykh protsessov v Rossii: deistvuyushchaya praktika i perspektivy razvitiya //Finansovaya analitika: problemy i resheniya. – 2017. – T. 10. – № 5. – S. 550-562.

5. Dannye po formam statisticheskoi nalogovoi otchetnosti. Federal'naya nalogovaya sluzhba. URL: https://www.nalog.ru/ (data obrashcheniya: 12.09.2017).

|

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».

Статья опубликована с лицензией Creative Commons Attribution-NonCommercial 4.0 International License (CC BY-NC 4.0) – Лицензия «С указанием авторства – Некоммерческая».

Рус

Рус